Какие основные причины для снижения процентной ставки

В Сбере многие клиенты разочарованы, поскольку ранее они произвели оформление ипотек под более высокие проценты, чем могли бы это сделать сейчас. Договор уже подписан, и менять его условия уже поздно. Редактировать документ по ипотеке имеется возможность только в исключительных случаях. Составлением таких документов в кредитном учреждении занимается команда специалистов. В них предусмотрены все пункты и нюансы. И если клиент решает снизить ставки по ипотеке через Сбер, то чтобы бумага имела законную силу, она должна быть подписана обеими сторонами по договору.

Стоит помнить о том, что в кредитном договоре прописаны условия внесения изменений, права и обязанности сторон. По этому документу процентная ставка не может быть увеличена. Это является нарушением со стороны кредитного учреждения. Однако ее понижение считается банковским правом, обязать учреждение сделать это никто не может. Представители организации принимают такое решение на свое усмотрение и в зависимости от того, какие обстоятельства у клиента. Для снижения процентных ставок заемщик должен обратиться с заявлением в ближайшее отделение банка. Оно будет рассмотрено Сбером, после чего клиенту получит решение по нему. Если заемщик обращается в учреждение для того чтобы процентные ставки были снижены, то финансовое учреждение обязано принять заявление на рассмотрение. В противном случае это будет считаться нарушением.

Социальные программы

Государство помогает заёмщикам, создавая социальные программы со льготными условиями ипотеки. Ряд льготных категорий населения могут рассчитывать на более выгодные ипотечные кредиты:

- например, уменьшение задолженности на сумму до 1,5 млн. руб., в процентах льготы могу составлять 20 – 30 % от суммы кредитования

- ежемесячный платёж может быть уменьшен вдвое на срок 1,5 года. Или же определённая сумма просто вычитается из основного долга

- если ипотечный кредит был взят в иностранной валюте, его можно переконвертировать в рубли.

Категории заёмщиков, которые точно могут рассчитывать на участие в одной из социальных ипотечных программ:

- инвалиды

- родители или опекуны с детьми-инвалидами

- опекуны нескольких детей до 18 лет;

- семьи с детьми, обучающимися в колледжах и вузах на очных дневных отделениях

- участники боевых действий и приравненные к ним категории лиц

Для улучшения жилищных условий можно использовать маткапитал: им можно погашать часть кредита, в том случае, когда он уже был оформлен на момент рождения следующего ребёнка. С помощью материального капитала можно либо сократить размер регулярных платежей, либо изменить в сторону уменьшения срок выплат.

На льготные ипотечные предложения банков могут рассчитывать многие категории населения, поэтому часто можно даже выбрать наиболее удобный путь.

Так, например, льготы предоставляются семьям, у которых рождается ребёнок. Если ребёнок первый, семья получает компенсационную выплату, соответствующую 18 м. площади ипотечного жилья в регионе проживания данной семьи. Если малыш – второй в семье, компенсируется ещё 18 м. При рождении третьего ребёнка оставшаяся задолженность по кредиту списывается полностью.

Другой, не менее удобный вариант – получение отсрочки платежа. Она может достигать трёх лет при условии, что в семье рождается второй ребёнок, или же пяти лет, при рождении третьего.

Помимо федеральных льготных программ предоставляются и региональные, имеющие особенности в каждом регионе.

Возможность стать участником какой-либо льготной ипотечной программы Сбербанка должна документально подтверждаться. Каждая льготная категория должна будет подготовить свой пакет документов.

Решение о том, что семья может рассчитывать на ту или иную субсидию, всегда принимают местные административные власти. Документы на рассмотрение этого вопроса можно подать через МФЦ. Однако то, что документы приняты, ещё не означает положительного решения, он в каждом случае должен рассматриваться индивидуально

Важное следствие: пока решается вопрос о субсидиях, попадании в льготную категорию, и снижению ставки, необходимо продолжать аккуратно выплачивать взятый кредит, не допуская расхождений с графиком

Как в Сбербанке снизить ставку в 2022 по ипотеке

Есть два способа снизить ставки по уже взятым кредитам на жилье. Это помогает гражданам, попавшим в сложную финансовую ситуацию, сохранить квартиру и продолжать вовремя исполнять долговые обязательства. В связи со сложившейся ситуацией оформление сделок может проходить дистанционно.

Рефинансирование ипотеки в Сбере

Эта процедура позволяет оформить новый кредит в Сбере, условия которого более выгодны для заемщика. Полученными средствами гасится ранее заключенный в другом банке ипотечный договор, облегчая положение должника. Но выгода может быть достигнута, только если разница по ставкам составляет более 2 %. То есть первый кредит должен быть дороже второго.

Реструктуризация ипотеки в Сбере

Этот вариант снижения долгового бремени подразумевает изменение условий расчетов по действующему кредиту в пользу их улучшения. Но провести реструктуризацию можно не всегда. Для этого нужно, чтобы обстоятельства клиента совпадали со следующим условиями:

- Сократились доходы по уважительным причинам (потеря работы, официальное снижение оплаты труда болезнь).

- Наличие отпуска по родам или уходу за ребенком.

- Потеря трудоспособности полностью или частично.

В таких случаях банк может предложить добросовестному клиенту следующие варианты выхода их трудной ситуации:

- отсрочка выплат основного долга и процентов;

- изменение срока кредитования в пользу его увеличения и сокращение ежемесячного платежа;

- если займ валютный можно использовать смену используемой валюты, которая на данный момент нестабильна;

В самых сложных ситуациях клиенты могут воспользоваться:

- оформлением кредитных каникул;

- отсрочкой выплаты ежемесячного платежа на конкретный период;

- пролонгацией выплат по ипотеке;

- изменением графика платежей;

- выплатой процентов поквартально и внесением платежей реже, но общей суммой за весь предыдущий период.

Возможны иные комбинации из перечисленных вариантов и персональные предложения, разработанные специально для конкретных лиц.

Даже когда обстоятельства поменяются в лучшую сторону, человек может надеяться на уменьшение выплат по ипотеке, увеличив размер платежей и сроки выплат. Это позволит в конечном итоге снизить общую сумму переплаты.

Определение процентной ставки

При оформлении любого кредита в Сбербанке нужно быть готовым к тому, что процентные ставки в каждом конкретном случае могут существенно отличаться. На формировании этого показателя влияет множество факторов. Поэтому рекомендуется предварительно произвести детальный анализ процентов за пользование средствами банка, чтобы выбрать для себя наиболее подходящие условия программы.

Расчет процентов

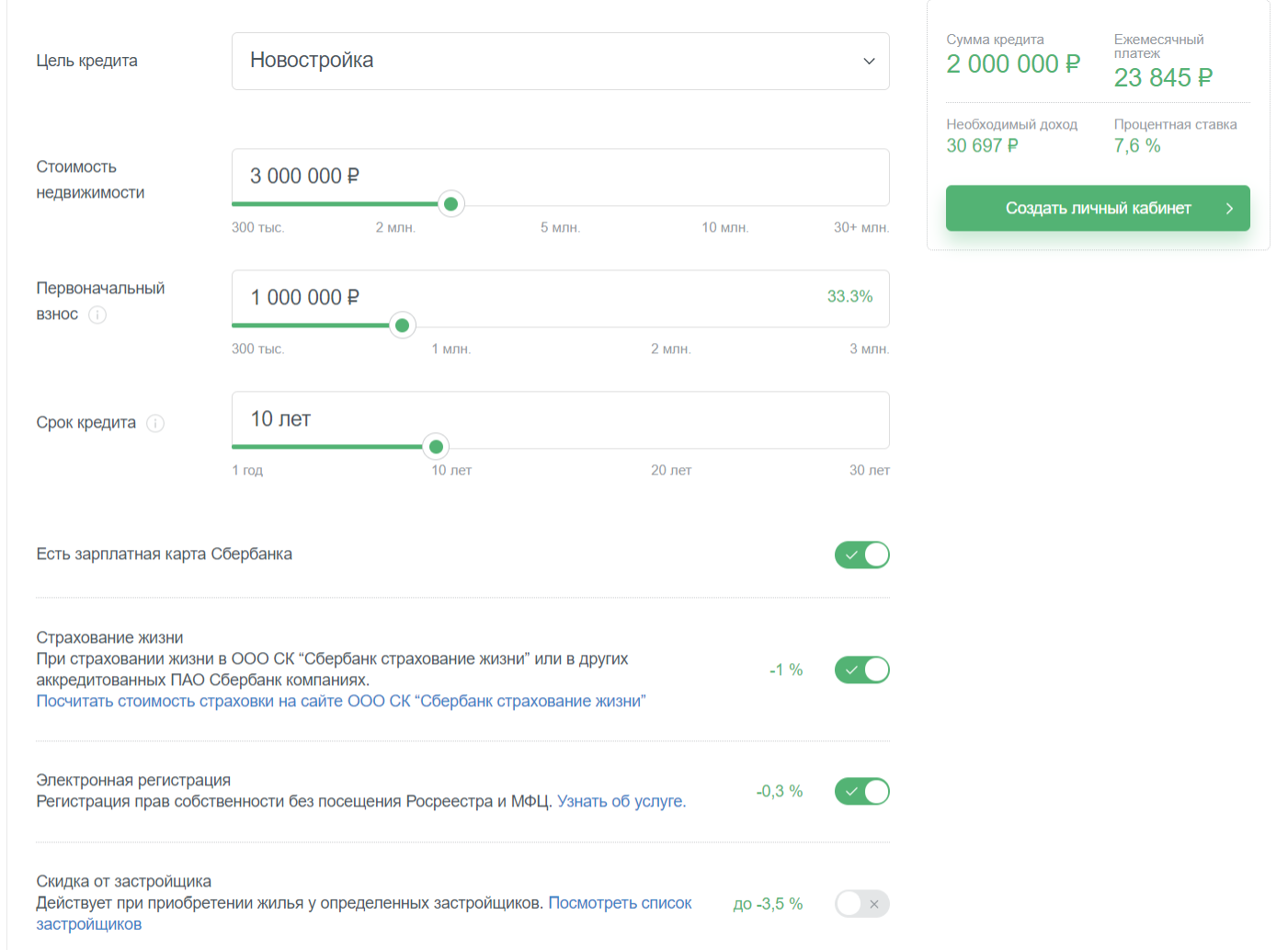

Рассчитывается процент по ипотеке в Сбербанке в индивидуальном порядке. Существует масса факторов, которые влияют на процентную ставку по ипотеке. К основным факторам относится:

- наличие справки о доходах. В случае отсутствия этого документа банк предусматривает на 0,5% более высокую ставку;

- отсутствие зарплатной карты в Сбербанке увеличивает ставку на столько же;

- при отказе от страхования жизни и приобретаемого имущества ставка по ипотеке увеличивается сразу на 1%;

- при наличии первоначального взноса или залогового имущества (помимо того, что берется в ипотеку) ставка будет ниже.

Под какой процент дают ипотеку в Сбербанке, зависит от того, в рамках какой программы кредит оформляется. При участии в льготной государственной программе ставка будет ниже.

По этой причине в каждой программе указывается процентный диапазон, который возможен при заключении договора. Это объясняется именно возможной корректировкой условий кредитования.

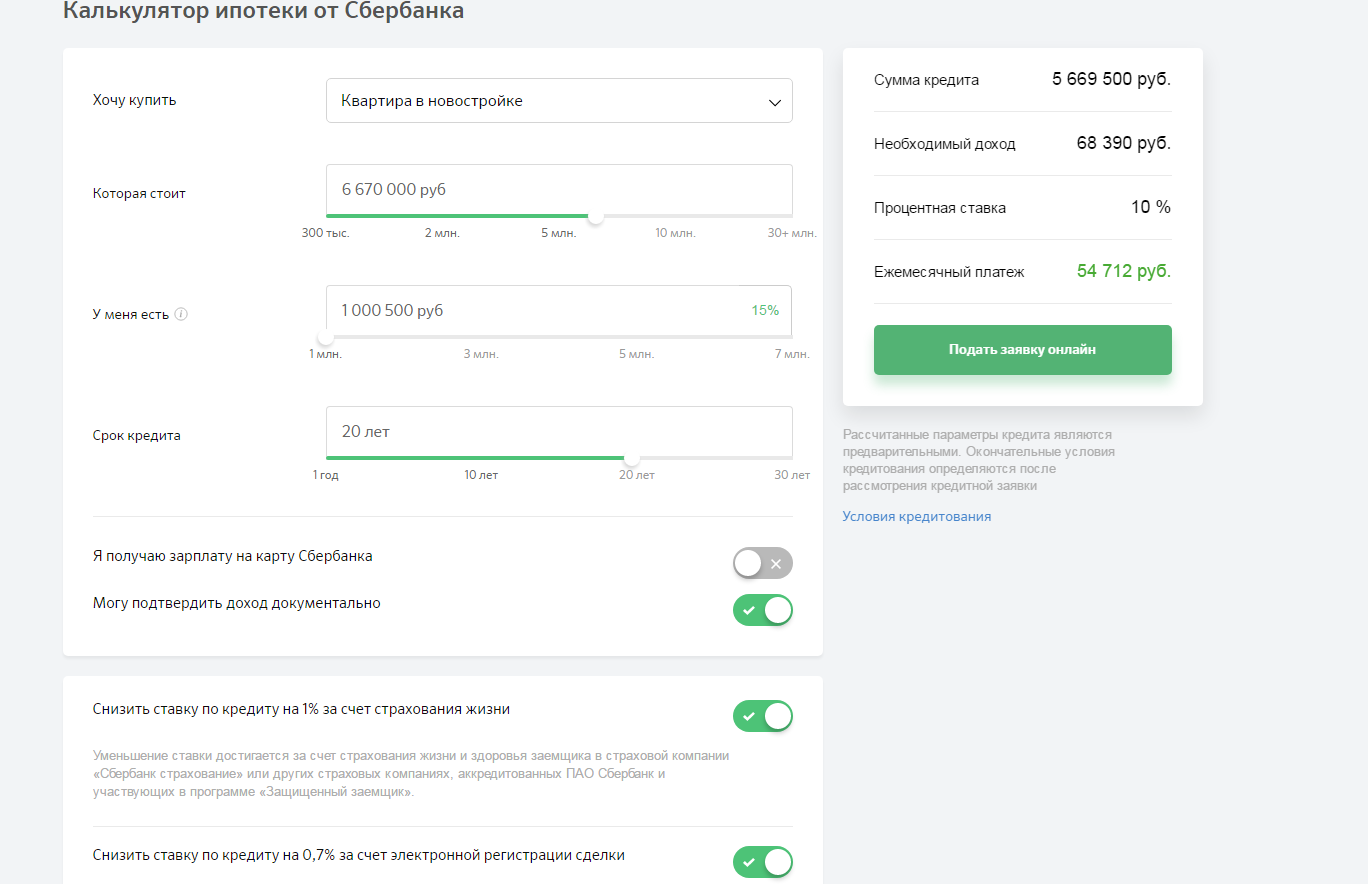

Чтобы заранее представлять себе предстоящую финансовую нагрузку рекомендуется предварительно воспользоваться калькулятором Сбербанка, который поможет определить главные условия договора:

- переплата за время кредитования;

- размер ежемесячного платежа;

- проценты за пользование средствами помесячно.

Калькулятор позволяет проанализировать разные кредитные программы и выбрать наиболее подходящую, исходя из изменения продолжительности кредита, размера предоставленной суммы, процентной ставки.

Процентная ставка зависит напрямую от благонадежности клиента. Если у него имеется какой-то доход, который приходит на счет в Сбербанке или хотя бы он однажды уже брал кредит и имеет хорошую кредитную историю, то можно будет получить кредит на более выгодных условиях.

Программы лояльности

Оформить ипотеку в Сбербанке можно на условиях различных государственных программ. Банк принимает участие во всех, предлагаемых на сегодняшний день. К наиболее популярным относятся:

- ипотека Сбербанк для молодых семей;

- военная ипотека;

- кредитование с участием материнского капитала.

Для участия во всех этих программах потребуется сбор большого количества документов. Преимущество в том, что по таким кредитам условия более лояльные, а переплаты – значительно ниже.

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

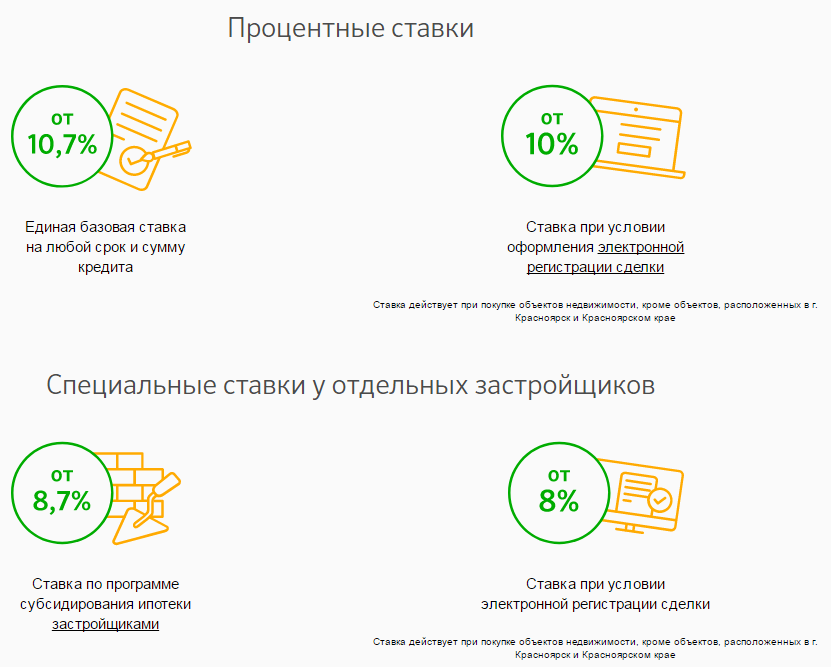

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

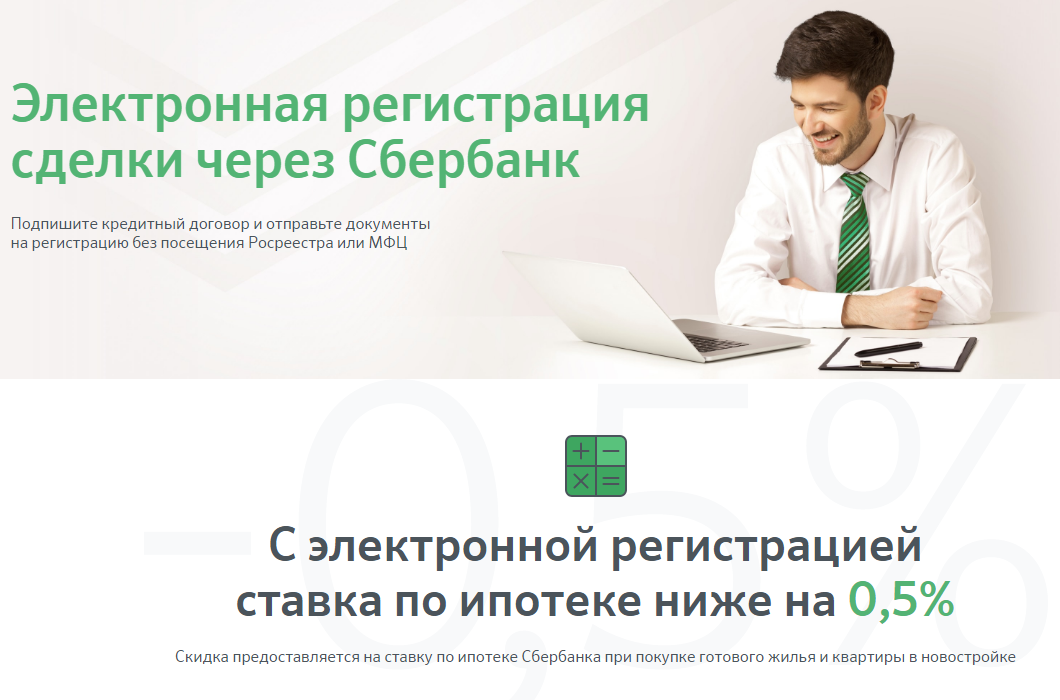

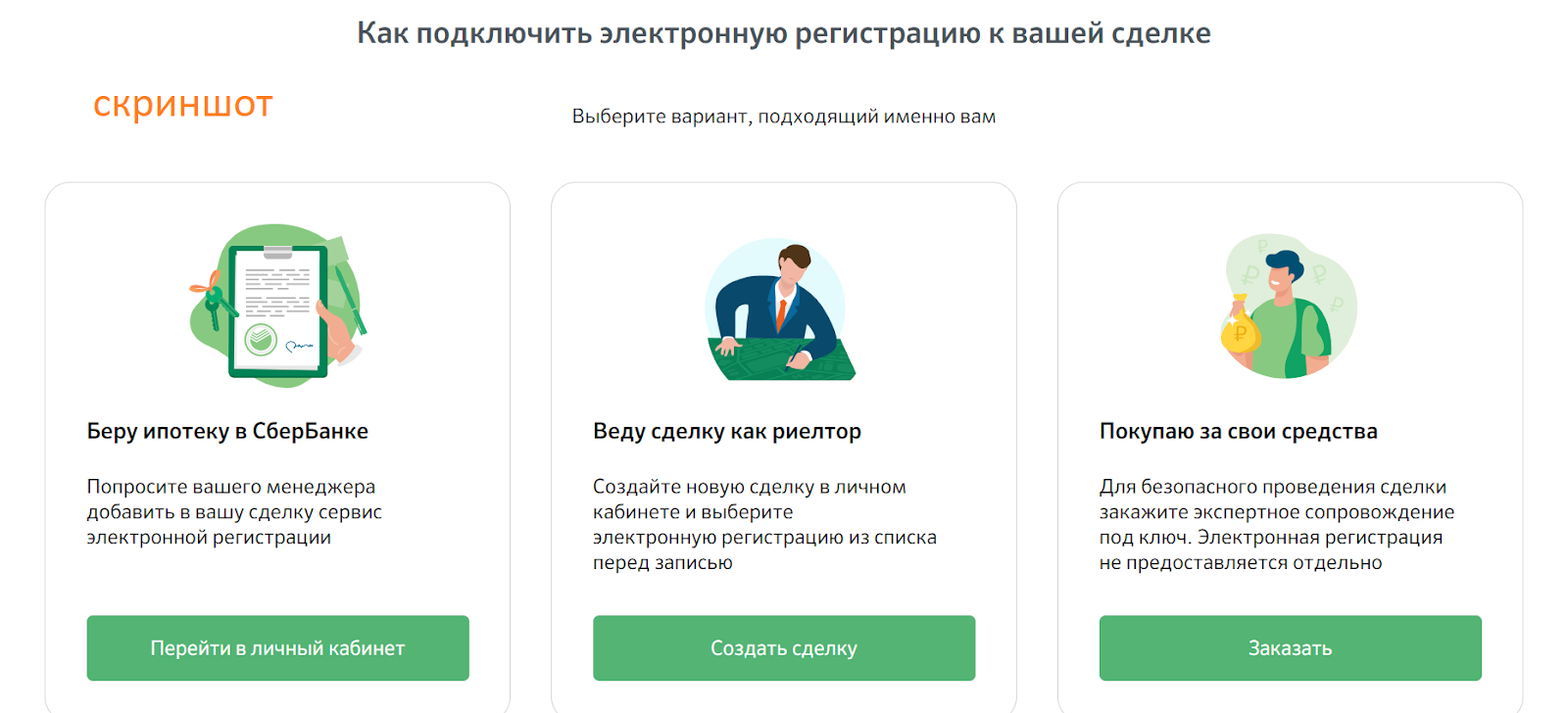

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.

Порядок процедуры

Благодаря большому количеству действующих программ в Сбербанке, каждый клиент может подобрать наиболее подходящую после консультации со специалистом. Независимо от того, какой способ был выбран пациентом, процедура проходит в несколько этапов:

- подача заявления;

- сбор необходимых документов;

- подписание нового договора.

Перечень бумаг тоже может разниться в зависимости от способа снижения процентов по ипотеке в Сбербанке. Если клиент решил рефинансировать кредит, то он должен предъявить менеджеру банка справку об отсутствии задолженности в другой организации.

Изучение общих требований и подготовка необходимых документов

Изучить общие требования банка можно на официальном сайте. Получить консультацию по телефону может любой желающий. Общие требования:

- наличие гражданства и постоянной прописки;

- отсутствие возрастных ограничений;

- наличие документов, подтверждающих официальное трудоустройство;

- отсутствие просрочек и задолженностей по ипотеке.

Перечень документов:

- удостоверение личности или паспорт гражданина РФ;

- график погашения ипотеки и действующий договор;

- выписка с личного счета;

- копия трудовой книжки или договора;

- письменно оформленная заявка (на специальном бланке).

Кредитный менеджер оставляет за собой право потребовать у заявителя ряд дополнительных бумаг. Это могут быть справки об остатке задолженности или о составе семьи. Все случаи рассматриваются в индивидуальном порядке.

Подача онлайн заявки

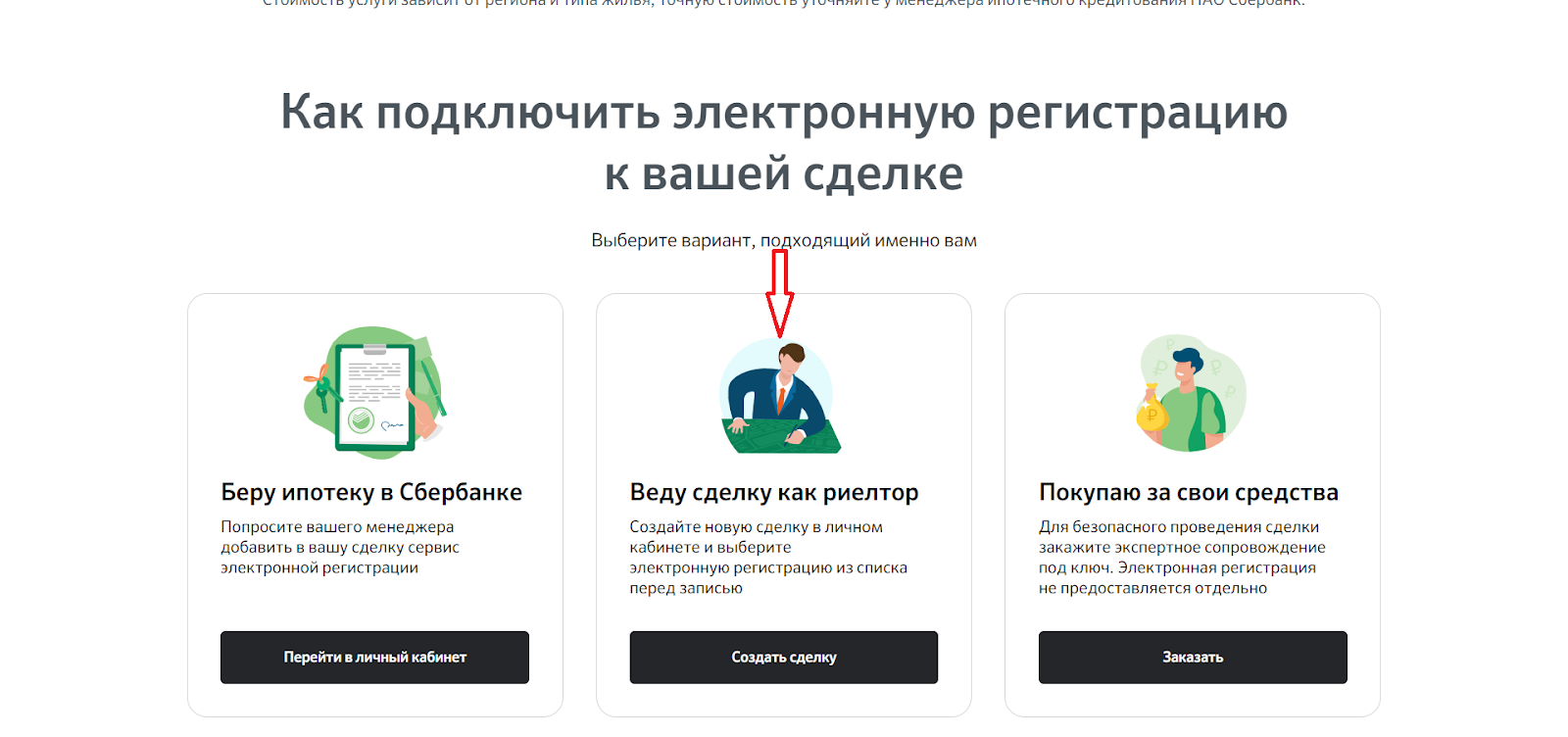

Подать заявление на уменьшение ставок по действующей ипотеке можно на официальном сайте Домклик после регистрации личного кабинета. После подачи заявки на приобретение собственного жилья посредством ипотеки клиент получает доступ к собственной странице. Основные преимущества сервиса – возможность отслеживать передвижение денежных средств, график погашения ипотечного займа в режиме реального времени.

Домклик помогает не только оформить ипотеку в Сбербанке, но и выбрать наиболее подходящий вариант жилья. Список аккредитованных застройщиков регулярно пополняется, пользователи оставляют на сайте правдивые отзывы. Там же можно получить консультацию кредитного менеджера.

Перед тем, как клиент получит доступ ко всем функциям личного кабинета, специалисты рекомендуют ознакомиться с общими требованиями Сбербанка к потенциальным пользователям:

- Возрастные ограничения. В случае одобрения ипотеки пользоваться личным кабинетом Домклик можно в течение 54 лет. На момент подачи заявки клиенту должен исполниться 21 год.

- Трудовой стаж. Одно из важных условий – наличие трудового стажа. Человек, за последние 60 месяцев, должен отработать на одном месте год непрерывно.

- Кредитные обязательства. Несмотря на то, что заявку подает один человек, кредитные обязательства с ним должен разделить супруг или супруга. Регистрируется кабинет на заявителя.

Логин и пароль отправляют на номер телефона, указанный в анкете. Помимо сопутствующих документов на ипотеку (паспорт, трудовая книжка, справка о платежеспособности), банк может затребовать дополнительные бумаги (свидетельства о рождении детей, о заключении брака). Можно подать заявку на снижение действующей процентной ставки посредством мобильного приложения Домклик. Его можно установить на смартфоны на базе IOS и Android.

Образец заявления в Сбербанк на снижение ставки по ипотеке

Скачать официальный бланк можно на сайте Сбербанка. Его можно заполнить от руки и отнести в ближайшее отделение. Консультант должен его принять и завизировать. Заявление также можно подать в электронном виде. Для этого нужно заполнить и отправить специальную форму. Срок рассмотрения анкет в этом случае может затянуться до 30 дней.

При личном посещении офиса Сбербанка нужно уделить пристальное внимание способу заполнения бланка. Официальный документ заполняют печатными буквами, все данные лучше перепроверить несколько раз

Чтобы избежать спорных ситуаций, можно попросить консультанта снять копию с уже заполненного заявления.

В графе «Контактный телефон» лучше указать номер мобильного и стационарного телефона. Это повысит шансы на более быстрое оповещение клиента относительно принятого руководством Сбербанка решения.

Актуальные ставки и последние снижение

Сбербанк является единственной государственной банковской структурой в России. В то же время Сбербанк считается наиболее надежным кредитором во всем банковском секторе РФ, это обусловлено максимальной степенью покрытия (обширная сеть филиалов) и участие в государственных программах для незащищенных слоев населения.

Сбербанк всегда был локомотивом в ипотечном бизнесе. Он занимает более 50% рынка ипотеки в России. Остальные банки-конкуренты внимательно следят за его действиями и пытаются реагировать.

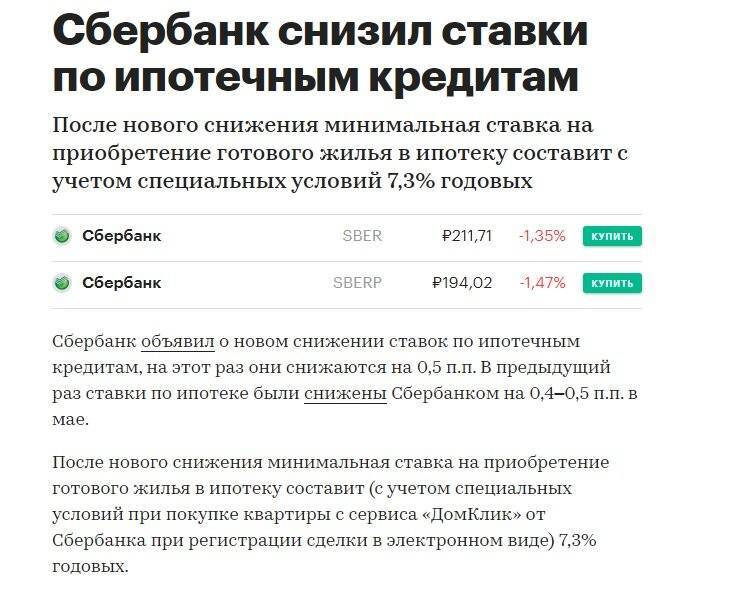

9 июня 2018 года Сбербанк провел уже третье за этот год снижение процентов по ипотеке. Вслед за ним потянулись и остальные банки. Актуальные процентные ставки по ипотеке в Сбербанке на сегодня вы можете узнать из этой таблицы. Но уже в октябре 2018 года она подросла.

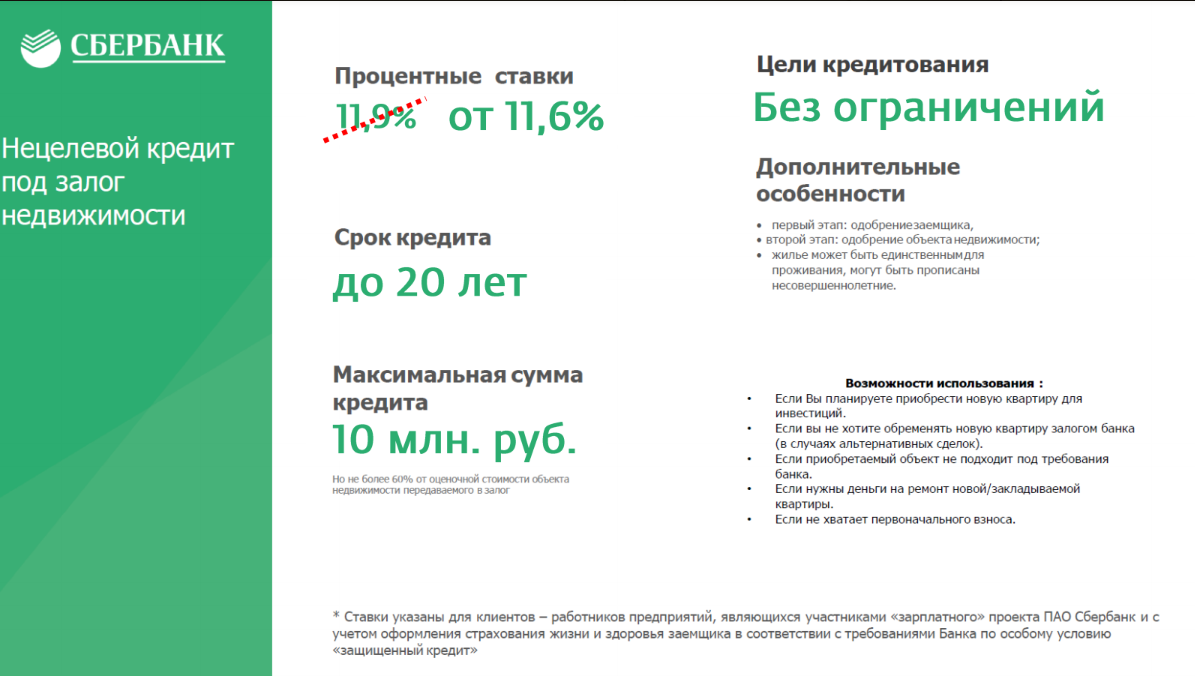

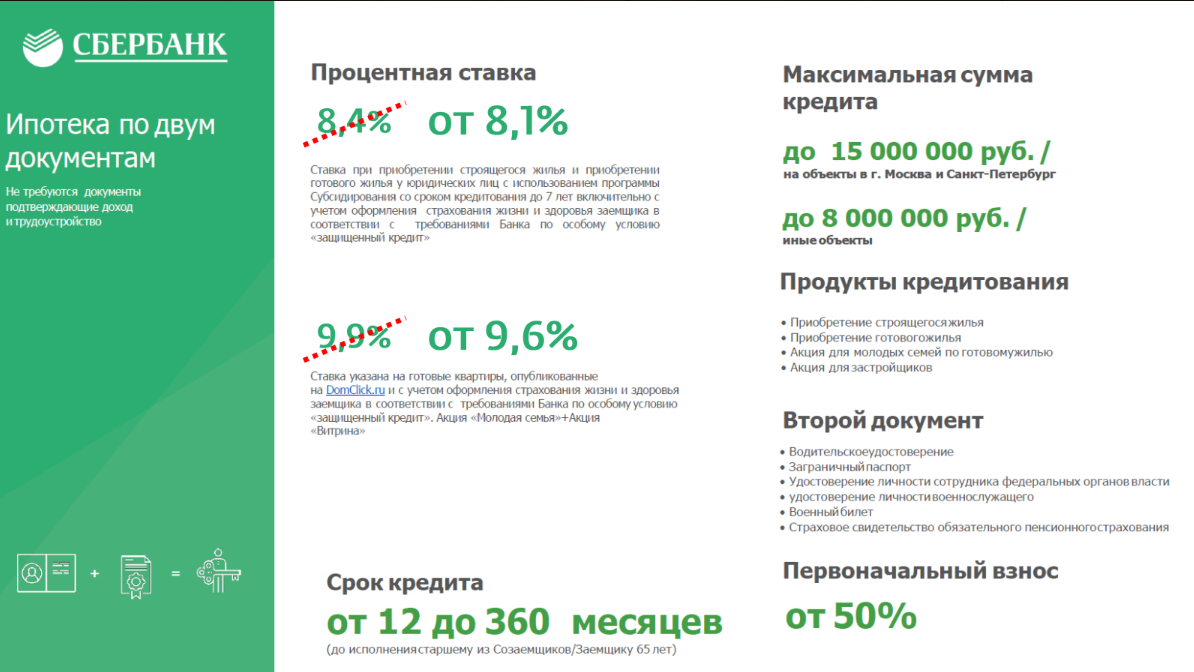

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick;+ 0,3% при отказе от электронной регистрации;Акция молодая семья — базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка;+1% при отсутствии полиса страхования жизни;+1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка;+1% при отсутствии полиса страхования жизни;+1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник;+ 1% — при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации;+ 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки,+ 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

В свете последних событий заемщики по ипотеке, которые оформили её ранее под 13 -15% задаются законным вопросом: может ли сбербанк снизить процент по ипотеке? Постараемся далее без иллюзий раскрыть этот вопрос.

Как снизить процентные обязательства, если родился ребенок

При оформлении ипотечной формы кредита возможно разрешение изначально сниженных процентов для лиц, которые находятся в законном браке и имеют совместных детей. Для этого действует относительно новая программа о поддержке семей, в которых имеются несовершеннолетние дети, рожденные в период с 01.01.2018 по 31.12.2022 г. Ставка в этом случае будет 6%. Но это временная мера на первые несколько лет действия кредита.

Участие в отдельных государственных программах дает право на внесение средств на персональный ипотечный счет из бюджета страны. Участие в двух государственных проектах одновременно невозможно. Нужно выбрать оптимальный вариант с подходящими критериями.

Специфика госпрограммы “Доступное жилье”

Здесь подразумевается действующая до 2020 года на федеральном уровне государственная программа «Жилище», в которой предусмотрено отдельное направление взаимодействия с семьями из молодежной возрастной категории. Они имеют возможность в официальном порядке получить статус нуждающихся в улучшении жилищных условий и свидетельство о праве пользования соцвыплатой.

Супруги могут использовать свидетельство для покупки ипотечного объекта на первичном или б/у рынке у юридических и физических лиц, а также для возведения дома с нуля. Обладатель именного свидетельства предъявляет его банку в месячный срок со дня выдачи. Денежные средства переводятся из госбюджета на счет по кредиту. Клиент не получает их на руки.

В отличие от этой программы, поддержка семей с детьми, рожденными в указанный период, предлагает снизить ставку по ипотеке в Сбербанке на недвижимость, принадлежащую исключительно юридическим лицам на первичном рынке или находящуюся в статусе строящейся. Последний вариант подразумевает денежное участие в возведении жилья.

Какую помощь предоставляет Сбербанк

Банк выступает реализатором денежных средств, предоставленных в соответствии с государственными программами. Свидетельство, подтверждающее участие в программе «Доступное жилье», предъявляется организации и остается в ней после заключения договора об открытии ипотечного счета. Сотрудниками направляется официальная заявка на перечисление денег из госбюджета. Для осуществления ипотечной покупки проводится анализ предоставленной документации.

Что касается изначально сниженной процентной ставки по ипотечному кредиту, то здесь используется другая схема. Семьям, имеющим маленьких детей, предоставляется снижение процентной ставки по ипотеке на протяжении первых трех лет пользования кредитом. Ипотека оформляется при рождении второго ребенка с января 2018 г. Клиенты финансовых организаций вправе подать заявку на продление периода снижения ставки по ипотеке и после рождения следующих детей.

Документы для предоставления в банк после рождения ребенка

Для участия в программе «Доступное жилье» после рождения ребенка семье нужно узаконить свое положение, как нуждающихся в улучшении жилищных условий. В соответствии с погашаемой частью предоставляется необходимый список документов. Бюджетные средства могут направляться на выплату всей ипотечной стоимости, первоначального взноса или основной части задолженности.

Договор об открытии счета требуется всегда. При постоплате предъявляется контракт на приобретаемое жилье и ипотечный договор на выдачу кредита. При наличии зарегистрированного в ЕГРН права собственности на недвижимость предоставляется и отражающая этот факт выписка. При строительстве частного дома необходимо прикрепить и договор строительного подряда, отражающий характеристики планируемого здания и расчет конечной стоимости.

Если семейная пара подала заявку на оформление ипотеки по заниженной ипотечной ставке в 6%, то, кроме стандартного списка документов, предъявляется и свидетельство о рождении всех детей после января 2018 года, а также подтверждение их гражданства в России.

При подаче заявления на реструктуризацию оформленного ранее кредита для снижения суммы ежемесячного взноса или отсрочки платежей из-за выхода одного из родителей в отпуск по уходу за ребенком предоставляется не только само свидетельство о рождении, но и приказ, в соответствии с которым родитель находится в отпуске по уходу за ребенком до трех лет.

Как оформляется ипотека по шагам

Стандартный порядок действий при покупке квартиры в ипотеку выглядит так:

Заявка на кредит. Подается непосредственно в банке либо через приложение Сбербанк онлайн

При этом важно определиться с суммой, то есть предварительно промониторить жилищные предложения.

Рассмотрение заявки и принятие предварительного решения по ней (одобрить/отказать).

Подбор подходящей жилплощади. На это у клиента есть 4 месяца.

Заключение с продавцом предварительного договора купли-продажи

Образец стандартного договора, как правило, можно получить у банковского менеджера.

Сбор пакета документов для окончательного рассмотрения ипотечной заявки:паспорт;

документы о женитьбе/замужестве, наличии на иждивении детей;

справки с работы;

справки из налоговой инспекции;

документы о наличии первоначального взноса по кредиту (выписка с банковского счета, сертификат на семейный капитал, свидетельство о предоставлении жилищной субсидии);

техническая документация на жилье.

Оценка жилья. Занимает от 3 до 5 дней. Ее лучше заказывать у одобренных банком оценочных организаций (можно оформить заявку в личном кабинете).

Сдача всех собранных документов и результатов оценки в банк.

Представленный пакет документов проверяется сотрудником банка и принимается окончательное решение по кредиту. Если по каким-то причинам жилье не удовлетворяет банк, то можно будет подобрать другое, но опять же придется платить за оценку. Во избежание таких отказов, лучше выбирать проверенное банком вторичное жилье на портале Домклик.

Документальное оформление сделки. После одобрения заявки менеджер приглашает покупателя-заемщика и продавца в банк, где происходит подписание договора купли-продажи и ипотечного договора.

Выдача кредита и одновременное зачисление средств на специальный счет либо внесение в банковскую ячейку. Сюда же вносится и сумма первоначального взноса.

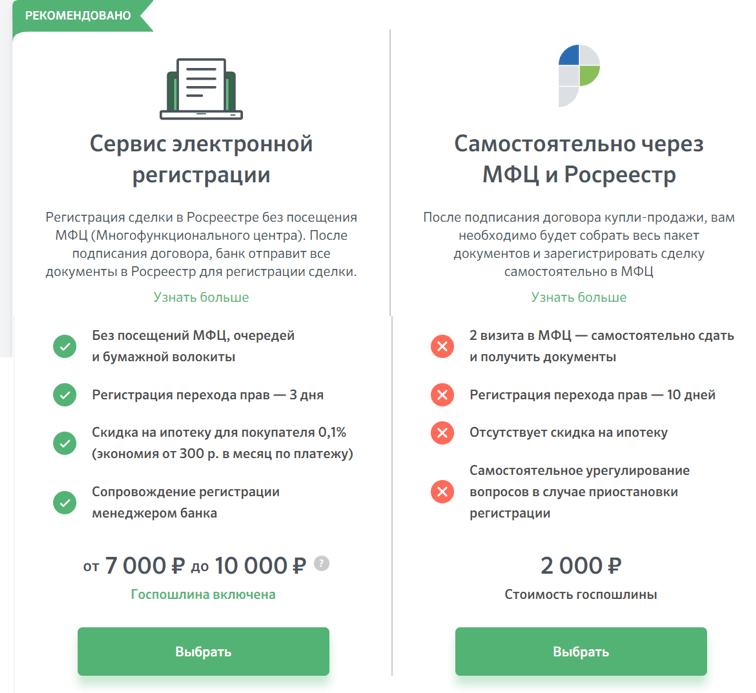

Регистрация перехода права собственности по договору купли-продажи. Одновременно в реестр вносится запись об ипотеке. Возможна электронная регистрация, когда никому никуда ходить не придется, банк все делает сам в удаленном режиме. Но за эту услугу придется доплатить порядка 7-10 тыс.

Оформление страховки на жилье. Ее можно оформить в офисе банка и на портале Домклик.