Как выгоднее гасить ипотеку досрочно?

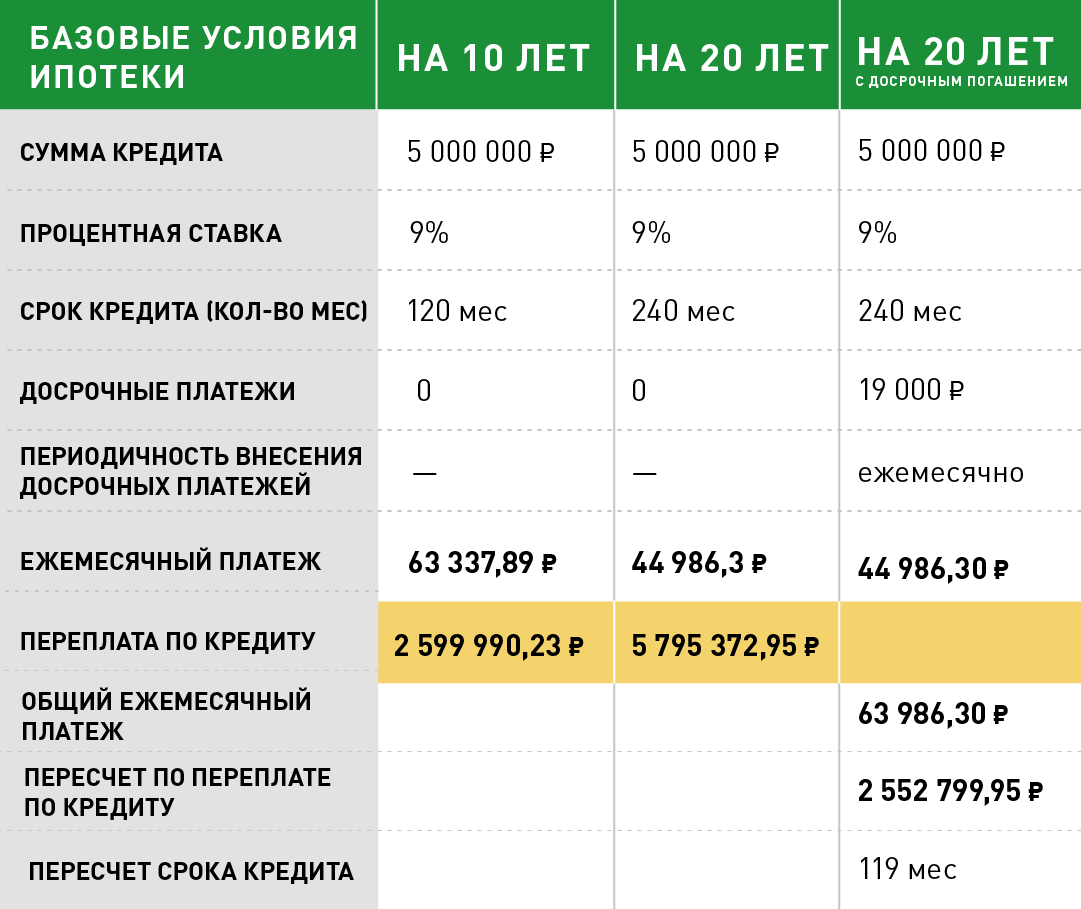

Что выгоднее — уменьшать ежемесячный платеж или сокращать срок кредита?

Для ипотеки в российских банках предусмотрено два варианта погашения. И в одном, и в другом случае деньги заемщика пойдут на погашение «тела» кредита, но условия после погашения изменяется по-разному:

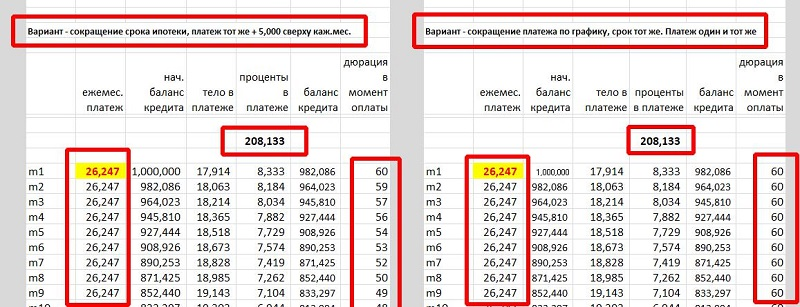

- Способ №1 — сокращается срок ипотеки. Размер минимального платежа при этом остается прежним;

- Способ №2 — ежемесячный платеж пересчитывается в сторону уменьшения. Срок кредита не меняется.

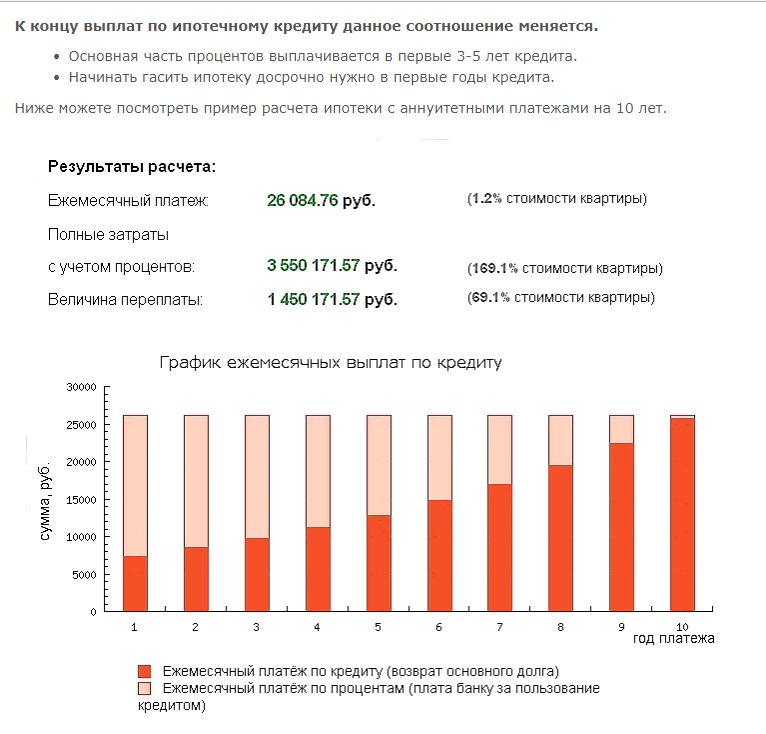

В большинстве финучреждений заемщики могут свободно выбрать, уменьшить срок или платеж. Теперь обратимся к расчетам, чтобы понять, какая схема платежа в приведенном примере выгоднее.

Уменьшение срока

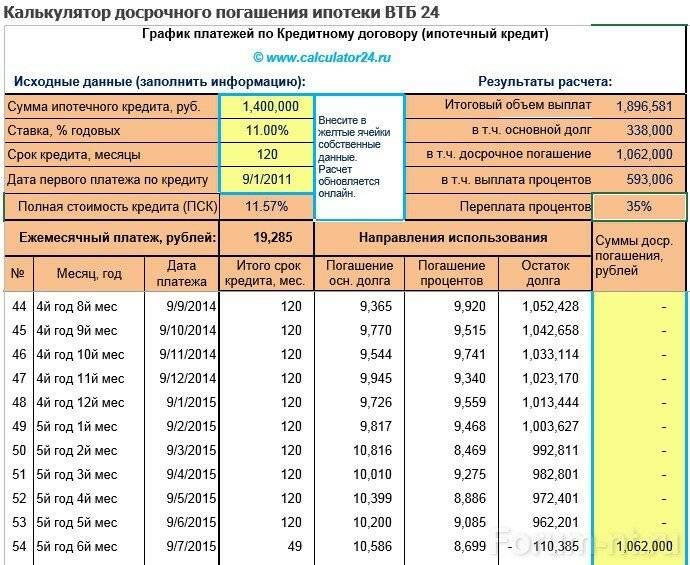

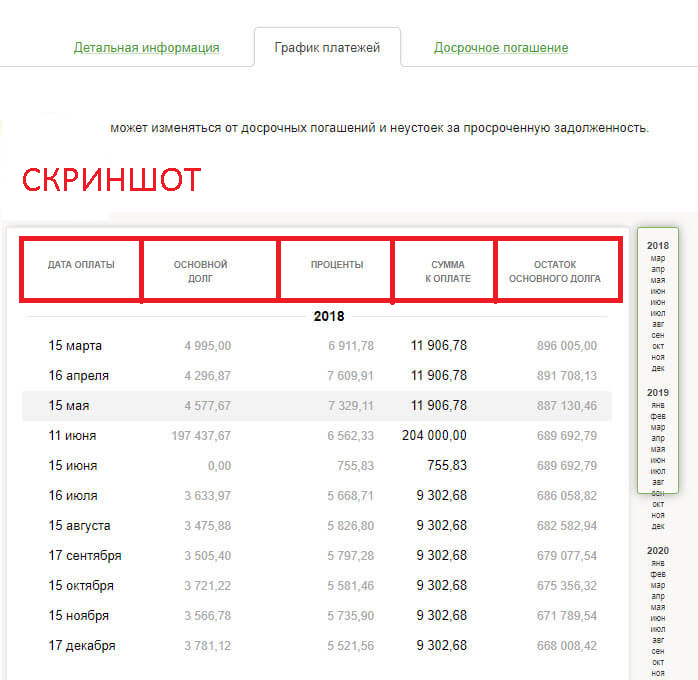

Чтобы минимизировать переплату, специалисты банка в первую очередь посоветуют сократить срок кредита. Предположим, что через год с лишним — 01.08.2020 — в распоряжении молодой семьи из примера оказалось 500 000 рублей, которые они решили направить на досрочное погашение. Расчет:

Как видно из нового графика, срок кредитования сократился почти на год — с 36 до 25 месяцев — при том, что сумма ежемесячного платежа осталось прежней. Итоговая переплата по кредиту составила 178 554 рубля.

Уменьшение платежа

Прибегнуть ко второму способу — пересчету платежа — выгодно прежде всего тем заемщикам, которые хотят уменьшить ежемесячную нагрузку на бюджет. В ту же дату 01.08.2020 молодая семья вносит 500 000 рублей, чтобы минимизировать транши банку. Расчет:

Из графика видно, что срок ипотеки остался прежним — 3 года, зато платеж уменьшился до 20 126 рублей на дату досрочного внесения средств. Как ожидалось от данного способа погашения, переплата оказалась выше и составила 207 510 рублей. Это на 28 956 рублей, чем при сокращении срока кредита.

Погашение двумя способами одновременно

А что, если досрочное погашение ипотеки осуществить сразу по двум схемам? Для этого семье из примера нужно уменьшить размер платежа, но продолжать ежемесячно вносить сумму как при сокращенном графике — 48 966 рублей, т.е. с переплатой в 28 840 рублей (=48 966 — 20 126). Расчет:

Как можно увидеть, с использованием данной схемы график изменился сразу по двум параметрам. Итоговый срок кредитования составил 25 месяцев (год после досрочного погашения и 13 месяцев до него). А минимальный платеж к финалу выплат стал составлять 2 265 рублей — сущие копейки по сравнению с первоначальным платежом.

Переплата по кредиту из приведенного примера составила бы 176 547 рублей. Можно сделать вывод, что погашать кредит по двум схемам одновременно — наиболее выгодно.

Правило №2. Распределяйте бюджет

Ипотечный платеж – это еще не все обязательные расходы. Есть еще коммунальные платежи, расходы на связь, транспорт и т.д. Посчитайте все свои расходы: сколько денег забирают обязательные платежи, сколько идет на еду, одежду, сколько вы готовы отдать за развлечения, сколько отложить на отпуск.

Разложите деньги по таким целевым «кубышкам»: ими могут быть, например, банковские счета формата «до востребования». Создать такие счета просто – в банковском приложении. Останется приучить себя тратить деньги с каждого счета в соответствии с его назначением. Это получится не сразу. Например, у меня очень быстро заканчивались деньги на счету «одежда», и я не раз залезала в счет «отпуск», чтобы опять купить туфли или сумочку.

Однако месяца через три такая система начала приучать меня к контролю над тратами. Я научилась планировать свои траты с учетом ипотечных платежей, видеть, что можно не покупать. И когда на счете «развлечения» заканчивались деньги, я уже не лезла в другие «кубышки», а просто сокращала траты на развлечения.

Вместе с умением контролировать траты приходит приятное ощущение – «денег на все хватает», что особенно важно, когда над душой висит ипотека.

Схемы досрочного погашения ипотечного кредита

К°Ãº ÃÂöõ óþòþÃÂøûþÃÂàÃÂðýõõ, ÃÂÃÂÃÂõÃÂÃÂòÃÂõàôòð ÃÂÿþÃÂþñð òûøÃÂýøàÃÂðÃÂÃÂøÃÂýþóþ ôþÃÂÃÂþÃÂýþóþ ÿþóðÃÂõýøàýð øÿþÃÂõúàâ üþöýþ ÃÂüõýÃÂÃÂøÃÂàÃÂð÷üõàõöõüõÃÂÃÂÃÂýþóþ ÿûðÃÂõöð øûø ÃÂþúÃÂðÃÂøÃÂàÃÂÃÂþú úÃÂõôøÃÂþòðýøÃÂ. ÃÂñð ÃÂÿþÃÂþñð ÃÂòÃÂ÷ðýààÃÂÃÂôþü ÿÃÂõøüÃÂÃÂõÃÂÃÂò ø ýõôþÃÂÃÂðÃÂúþò.

ãüõýÃÂÃÂõýøõ òõûøÃÂøýàõöõüõÃÂÃÂÃÂýþóþ ÿûðÃÂõöð.

ãüõýÃÂÃÂõýøõ ÃÂð÷üõÃÂð õöõüõÃÂÃÂÃÂýþóþ ÿûðÃÂõöð â ÃÂðüðàÃÂðÃÂÃÂðàÃÂÃÂõüð ôþÃÂÃÂþÃÂýþóþ ÿþóðÃÂõýøàøÿþÃÂõÃÂýþóþ úÃÂõôøÃÂð. ÃÂÃÂø ÃÂÃÂþü ÃÂÃÂþú ÃÂðÃÂÃÂõÃÂþò ÿþ þñÃÂ÷ðÃÂõûÃÂÃÂÃÂòðü þÃÂÃÂðõÃÂÃÂàÿÃÂõöýøü. ÃÂõÃÂþô ÃÂõúþüõýôÃÂõÃÂÃÂàøÃÂÿþûÃÂ÷þòðÃÂàûøÃÂðü, úþÃÂþÃÂÃÂõ ÃÂþÃÂÃÂàþñûõóÃÂøÃÂàÃÂøýðýÃÂþòÃÂàýðóÃÂÃÂ÷úàýð ñÃÂôöõÃÂ. ÃÂõÃÂþô ÃÂòÃÂ÷ðý àüõýÃÂÃÂõù ÃÂúþýþüøõù, þôýðúþ þý ÿþôþùôÃÂàûøÃÂðü, ôþÃÂþô úþÃÂþÃÂÃÂàüþöõàòýõ÷ðÿýþ ÃÂüõýÃÂÃÂøÃÂÃÂÃÂÃÂ. ÃÂþÿþûýøÃÂõûÃÂýþ ÃÂþúÃÂðÃÂõýøõ ýðóÃÂÃÂ÷úø ýð ñÃÂôöõàüþöõàþÃÂòþñþôøÃÂàôõýõöýÃÂõ ÃÂÃÂõôÃÂÃÂòð ø ÿþ÷òþûøÃÂàò ÿþÃÂûõôÃÂÃÂÃÂõü òýþòàÿÃÂõôþÃÂÃÂðòøÃÂàÃÂÃÂüüÃÂ, ÿÃÂõòÃÂÃÂðÃÂÃÂÃÂàõöõüõÃÂÃÂÃÂýÃÂù ÿûðÃÂÃÂö. ÃÂÃÂðÃÂøú ÃÂðÃÂÃÂÃÂÃÂð ÿþ úÃÂõôøÃÂàñÃÂôõàÿõÃÂõÃÂüþÃÂÃÂõý. ÃÂðõüÃÂøúàÿÃÂõôþÃÂÃÂðòÃÂàýþòÃÂàÃÂÃÂõüàÃÂðÃÂÃÂõÃÂð, ò úþÃÂþÃÂþù ñÃÂôÃÂàÃÂúð÷ðýàÿûðÃÂõöø àÃÂÃÂõÃÂþü òýõÃÂõýýÃÂàÃÂÃÂüü.

áþúÃÂðÃÂõýøõ ÃÂÃÂþúð úÃÂõôøÃÂþòðýøÃÂ.

ÃÂÃÂûø òÃÂñÃÂðýþ ÃÂþúÃÂðÃÂõýøõ ÃÂÃÂþúð úÃÂõôøÃÂþòðýøÃÂ, õöõüõÃÂÃÂÃÂýÃÂù ÿûðÃÂÃÂö ýõ ø÷üõýøÃÂÃÂÃÂ. ÃÂôýðúþ ÷ðúÃÂÃÂÃÂàþñÃÂ÷ðÃÂõûÃÂÃÂÃÂòð ÃÂôðÃÂÃÂÃÂà÷ýðÃÂøÃÂõûÃÂýþ ñÃÂÃÂÃÂÃÂõõ. ÃÂõÃÂþô ÿþ÷òþûÃÂõàüøýøüø÷øÃÂþòðÃÂàÿõÃÂõÿûðÃÂÃÂ. ÃÂý ÿþôÃÂþôøàûøÃÂðü àÃÂÃÂÃÂþùÃÂøòÃÂü ÃÂøýðýÃÂþòÃÂü ÿþûþöõýøõü, úþÃÂþÃÂÃÂõ ÃÂòõÃÂõýÃÂ, ÃÂÃÂþ ÃÂüþóÃÂàÿÃÂþôþûöøÃÂàÿþóðÃÂõýøõ ÿþ òÃÂñÃÂðýýþù ÃÂÃÂõüõ ò ÃÂõÃÂõýøõ òÃÂõóþ þÃÂÃÂðòÃÂõóþÃÂàÿõÃÂøþôð.

Как сократить срок ипотеки, если Сбербанк против

Банки заслуженно называют кредитными организациями, так как именно кредитование является для них основным источником прибыли. Притом ипотечные займы — это крупные суммы, которые даются в долг на большой срок. Соответственно по ним банки получают стабильный доход в течение долгих лет.

Стоит ли удивляться, что досрочное погашение ипотеки в Сбербанке с уменьшением срока кредита и кредитными специалистами и руководством организации не приветствуется. Банк вовсе не заинтересован терять доход по успешно проданному продукту.

Оформляя ипотечный заем, клиент подписывает тот договор, который составлен банком-кредитором. Документ рассчитан на извлечение максимальной выгоды именно этой стороной. В то же время условия договора ипотеки не могут противоречить действующему законодательству РФ, которое защищает интересы как кредитора, так и заемщика.

Может ли банк не допустить уменьшения срока ипотеки

Досрочное погашение ипотечного кредита бывает двух видов:

- полное;

- частичное.

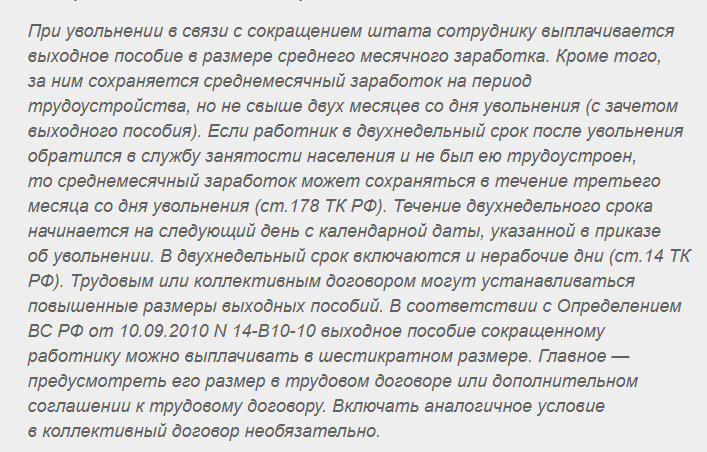

Согласно действующей редакции Гражданского кодекса РФ заемщик может свободно прибегнуть к каждому из вариантов, а банк не вправе запретить ни частичное погашение ипотеки, ни полное (равно и потребительского займа либо автокредита).

Если клиент рассчитывается с банком-кредитором путем единовременной выплаты всей задолженности, срок займа сразу подходит к концу, а вот с досрочной выплатой части долга всё сложнее.

С уменьшением суммы долга банк обязан внести изменения в график платежей по ипотеке, при этом возможны два варианта:

- уменьшить срок кредитования, оставив прежним ежемесячный платеж;

- снизить ежемесячный платеж, не меняя срок ипотечного договора.

Но здесь закон не обязывает кредитора давать выбор заемщику. Банк вправе самостоятельно решать — уменьшить срок или ежемесячный платеж.

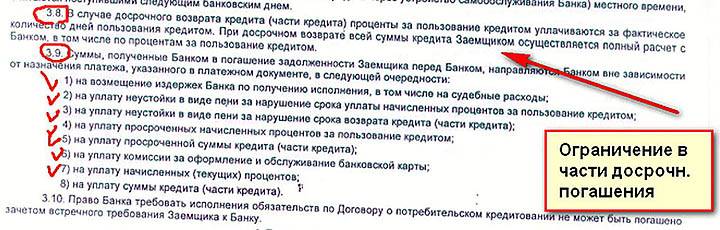

Можно ли сократить срок ипотеки в Сбербанке после заключения сделки, регламентируется положениями пункта 3.10 Общих условий кредитования по жилищным займам, установленных банковской организацией, и его подпунктами. В нем прописано, что у сбербанковского заемщика либо титульного созаемщика при досрочном погашении выбор есть — изменение размера ежемесячного платежа (3.10.4.1) или сокращение срока кредита (3.10.4.2).

Дополнительный вариант, как снизить срок по сбербанковской ипотеке путем частичного досрочного погашения — почаще делать крупные платежи согласно пп. 3.10.4.1, пока задолженность не уменьшится до суммы, которую возможно погасить полностью.

Условия досрочного погашения по ипотечному договору со Сбербанком

Чтобы погасить всю задолженность по ипотечной ссуде либо ее часть досрочно, сбербанковскому заемщику необходимо обратиться с заявлением не позже одного рабочего дня перед датой платежа. Здесь банк демонстрирует лояльное отношение к клиенту, так как закон разрешает банку-кредитору требовать от ипотечника подачи такого заявления за месяц.

Перечень прочих условий:

- кто вправе подать заявление — только заемщик лично;

- способ подачи заявления — исключительно в том сбербанковском отделении, в котором клиент оформлял кредит;

- сумма досрочного частичного погашения — любая на усмотрение плательщика;

- деньги вносятся на счет кредита, впоследствии списываются на его погашение в дату ежемесячного платежа, прописанную в ипотечном договоре. При этом согласно пп. 3.10.7 Общих условий (жилищного) кредитования в ежемесячную платежную дату клиенту следует осуществить уплату процентов, начисленных на остаток долга по ипотеке за период со дня, следующего за датой досрочного погашения, по дату ежемесячного платежа (включительно), и остатка ежемесячного платежа в погашение займа;

- штрафы и/либо комиссии не удерживаются;

- кредитный специалист под роспись предоставляет заемщику новый график с уменьшенной суммой ежемесячного платежа либо сокращенным сроком кредита.

Согласно 3.10.1.1 упомянутых Условий ипотечник, расплачивающийся равными аннуитетными платежами в течение всего срока договора, решая вопрос, как можно уменьшить срок платежей в ипотеке, может вместо визита в отделение самостоятельно подать заявление о досрочном погашении через Сбербанк Онлайн (личный кабинет на online.sberbank.ru либо мобильное приложение).

Как рассчитывается компенсация процентов по ипотеке

Рассчитать размер налоговой скидки можно по следующей формуле:

РНС = МРПЖ : ФЖП,

где РНС — размер налоговой скидки;

МРПЖ — минимальный размер площади жилья (закон говорит о норме в 100 м2);

ФЖП — фактическая жилая площадь, которая была приобретена за средства ипотечного кредита.

После проведения вычислений нужно проанализировать значение коэффициента:

- если он больше либо равен 1, заявитель включает полную сумму ранее уплаченных процентов (за отчетный год) в скидку по НДФЛ;

- если он меньше 1, в скидку по НДФЛ может быть добавлена лишь часть произведенных платежей (она определяется при умножении общей суммы уплаченных процентов на получившееся значение коэффициента).

Порядок досрочного погашения ипотеки

Если заемщик располагает свободными средствами и настроен на сокращение периода кредитования посредством увеличения размера периодических выплат, он может выбрать один из существующих способов:

- Подать заявление в отделение Сбербанка (сделать это желательно не позднее чем за 3-5 рабочих дней до даты внесения очередного платежа);

- Совершить аналогичное действие через личный кабинет Сбербанк-Онлайн.

В первом случае порядок погашения кредита разъяснит специалист кредитной организации, во втором — порядок действий заемщика будет соответствовать следующему алгоритму:

- Вход в личный кабинет;

- Выбор вкладки «платежи и переводы»;

- Выбор раздела «Погашение кредитов» и подраздела «Частично погасить кредит»;

- Внесение сведений в поля, где необходимо указать дату погашения и сумму;

- Отправка заявки (осуществляется с подтверждением действия через смс).

После частичного списания долга уточненный график платежей можно получить в личном кабинете Сбербанк-Онлайн либо в отделении Сбербанка.

Возможно будет интересно!

Какая минимальная сумма заявки по ипотеке в Сбербанке

Можно ли сократить срок

Пересмотр первоначальных условий кредитования в общем порядке, например, в рамках реструктуризации долга, предполагает предложение клиенту следующих вариантов:

- банк может уменьшить срок и увеличить платеж по ипотеке;

- кредитор меняет величину платежа в сторону уменьшения, но продлевает период кредитования.

Первый вариант для кредитной организации нецелесообразен, так как при сокращении срока уменьшается сумма переплаты по кредиту, поэтому в большинстве случаев клиенту предлагается второй вариант. К слову сказать, последний будет удобен для заемщиков, имеющих нестабильное материальное положение, так как с уменьшением ежемесячного платежа можно сэкономить.

При неполном досрочном погашении задолженности по ипотечному кредиту заемщик посредством внесения суммы, превышающей установленный графиком платеж, уменьшает тело кредита, в результате чего возникает необходимость перерасчета суммы основного долга и начисленных на нее процентов.

После перерасчета возможны следующие варианты изменения графика платежей:

- можно уменьшить срок кредита, но сохранить величину ежемесячного взноса;

- можно сохранить период кредитования, но уменьшить величину ежемесячного взноса.

Как уменьшается срок при частичном досрочном погашении Результат частичного погашения ипотеки в зависимости от способа расчета и условий договора будет отличаться. Приведем несколько примеров.

Плюсы и минусы досрочного погашения ипотеки

Выполнение процедуры связано с рядом преимуществ и недостатков. В перечень плюсов можно включить следующие особенности:

- Иногда срок закрытия обязательств по кредиту доходит до 30 лет. Спрогнозировать доход на такой длительный срок проблематично. Снижение размера платежа или уменьшение периода минимизируют возможные риски.

- Наличие непогашенных обязательств выступает психологическим испытанием. Не всем лицам комфортно жить с долгом. Досрочное погашение ускоряет расчёт по нему.

- Метод позволяет сэкономить на процентах. В течение долгого срока закрытия обязательств гражданин вынужден будет внести сумму, в несколько раз превышающую тело кредита.

- Пока обязательства не закрыты, квартира считается залоговым имуществом. Выполнение операций с ней ограничено. Гражданин не может сдать помещение в аренду без разрешения финансовой организации, продать квартиру или подарить её. Досрочное погашение позволяет ускорить снятие обременения.

- Ускорение закрытия обязательств снимает ограничение. Погасив долг, человек сможет взять ипотеку повторно и купить более просторное жилье.

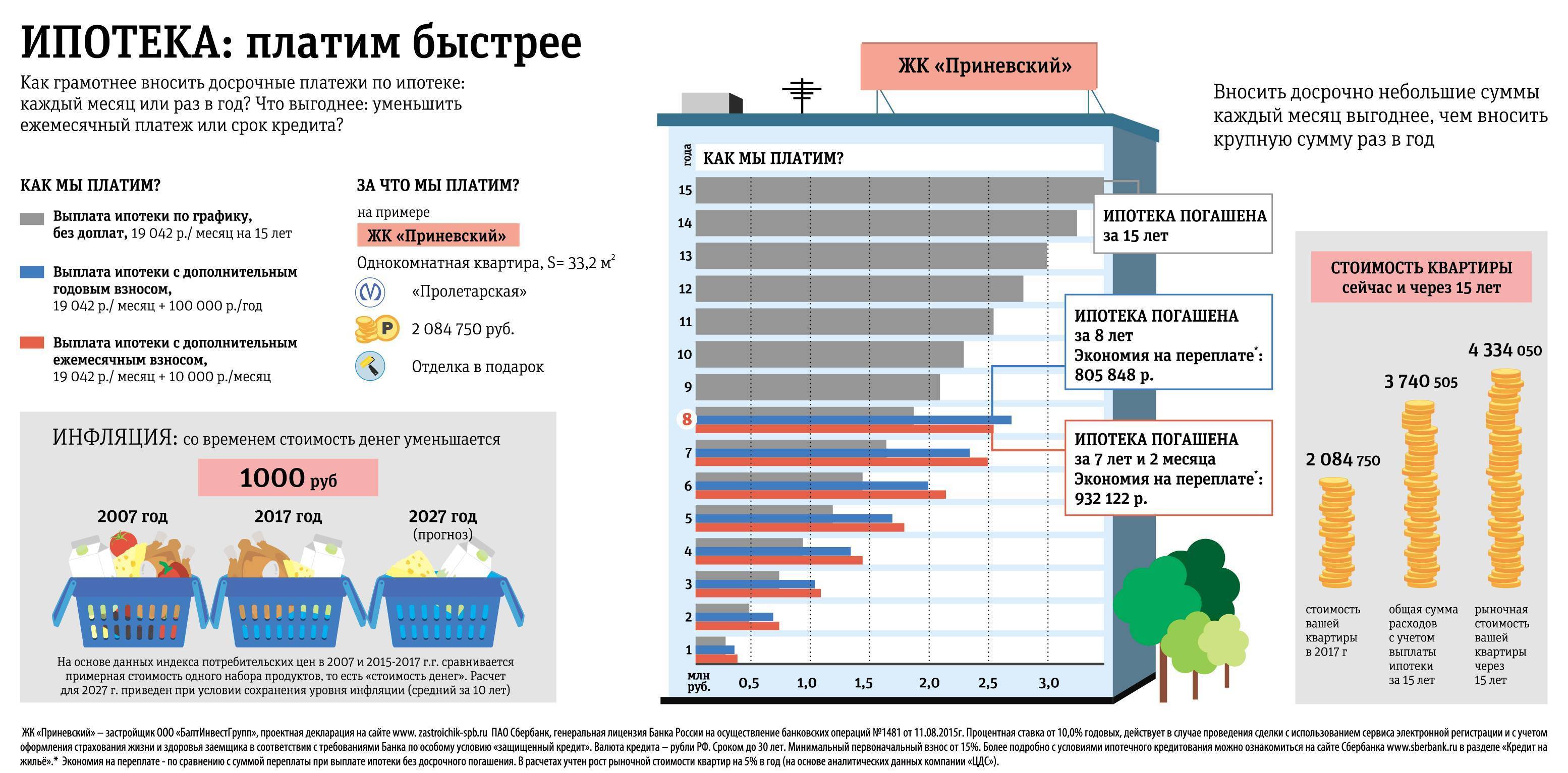

В РФ граждане предпочитают досрочно рассчитываться по обязательствам. Средний срок погашения кредита составляет порядка 5 лет. Однако не всё однозначно. Присутствуют и недостатки:

- Деньги обесцениваются. Стремясь избавиться от задолженности, граждане не учитывают фактор инфляции. Показатель находится на высоком уровне. Доходы индексируются. В течение 5 — 10 лет они вырастают в 2-3 раза. Сумма кредита остаётся неизмененной. Однако фактический размер долга снизится в несколько раз. Поэтому спешить платить ипотеку не всегда рационально.

- Свободные средства чаще выгоднее инвестировать. Проценты по ипотеке ниже, чем по потребительским кредитам. В результате человек может совершить крупную покупку, не беря деньги в долг. Если лицо хочет обзавестись автомобилем в ближайшие несколько лет, выгоднее сделать это за собственные средства. Альтернативой выступает инвестирование в развитие бизнеса.

- Гражданам, получившим ипотеку, предоставляются налоговые льготы в размере 13% от подоходного налога. Закрывая обязательства досрочно, человек может лишиться вычета.

Принимая решение о досрочном погашении, важно учитывать индивидуальные обстоятельства. Досрочно закрывать долг стоит в тех ситуациях, когда это необходимо. Так, метод способствует ускорению снятия обременения с квартиры

Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно

Так, метод способствует ускорению снятия обременения с квартиры. Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно.

Разовое погашение крупной суммой

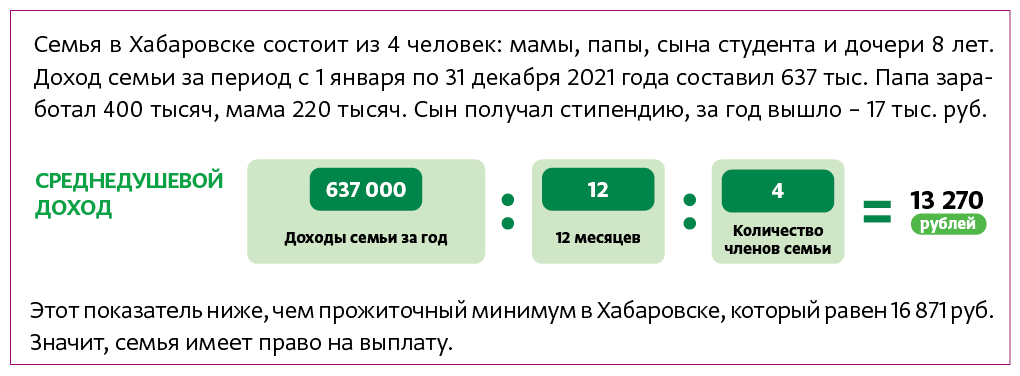

При возможности внести крупную сумму в счет частичного погашения (в том числе налоговый вычет или материнский капитал), заемщик должен тщательно продумать наиболее оптимальный вариант для пересчета графика.

Частичное погашение в размере 300000 рублей при сохранении платежа и сокращении срока:

| Период погашения | Остаток долга при аннуитете, руб. | Как сократится срок | Общая суммы переплаты за весь срок, руб. | Остаток долга при дифференцированном платеже, руб. | Как сократится срок | Общая суммы переплаты за весь срок, руб. |

|---|---|---|---|---|---|---|

| Через год | 2 617 602.28 | На 37 мес. | 2 463 839.90 | 2 483 333.33 | На 18 мес. | 2 239 443.52 |

| Через 5 лет | 2 199 003.36 | На 25 мес. | 2 909 169.17 | 1 683 333.33 | На 17 мес. | 2 383 443.52 |

| Через 10 лет | 1 298 718.21 | На 15 мес. | 3 275 012.23 | 683 333.33 | На 17 мес. | 2 563 443.25 |

Частичное погашение на 300000 рублей с уменьшением ежемесячного платежа:

| Период погашения | Остаток долга при аннуитете, руб. | Как уменьшится платеж, руб. | Общая суммы переплаты за весь срок, руб. | Остаток долга при дифференцированном платеже, руб. | Как уменьшится платеж, руб. | Общая суммы переплаты за весь срок, руб. |

|---|---|---|---|---|---|---|

| Через год | 2 617 602.28 | 32 308.70 (на 3696,30) | 3 160 459.31 | 2 483 333.33 | 40 179.85 (на 2983,11) | 2 462 960.70 |

| Через 5 лет | 2 199 003.36 | 31 687.06 (на 4317,94) | 3 265 431.33 | 1 683 333.33 | 31 301.82 (на 7616,90) | 2 534 960.33 |

| Через 10 лет | 1 298 718.21 | 29 247.39 (на 6757,61) | 3 381 708.41 | 683 333.33 | 18 527.28 (на 8330,27) | 2 624 956.88 |

Самым выгодным вариантом при аннуитетных платежах с точки зрения размера переплаты является досрочное погашение с уменьшением срока в первый год кредитования. При дифференцированных платежах данный вариант будет также самым оптимальным, но сумма переплаты существенно не изменится и при уменьшении платежа, а также разница будет небольшой при внесении той же суммы через 5 лет.

Исходя из приведенных расчетов, можно сделать следующие выводы:

- при возможности выбора способа расчета ежемесячных взносов наиболее выгодными являются дифференцированные платежи;

- погашать долг частично рекомендуется при первой возможности, желательно в самом начале;

- наиболее выгодным вариантом пересчета графика при досрочном погашении является сокращение срока.

Реструктуризация задолженности

Срок рассмотрения заявления: не более 5 рабочих дней со дня обращения заемщика в банк.

Одним из наиболее распространенных способов уменьшения ежемесячного платежа по кредиту является реструктуризация. “При потере возможности выплачивать кредит не затягивайте и сразу сообщите о сложившейся ситуации в банк и попробуйте договориться о реструктуризации долга”, – рекомендует читателям портала ГАРАНТ.РУ Наталья Колбасина, член проекта “Финансовое здоровье” ООО “Академия личных финансов” и консультант-методист по финансовой грамотности Проекта Минфина России.

Так, банк может предложить ряд способов решить проблему добросовестного заемщика. Например, одним из вариантов реструктуризации кредита являются “платежные каникулы”, в течение которых заемщик не вносит платежи по кредиту либо вносит только проценты по долгу. Банк также может предложить увеличить срок кредита – его пролонгацию. В этом случае уменьшается размер ежемесячного платежа. Кроме этого, на основании обращения заемщика банк может изменить валюту платежа, отказаться от взимания неустоек, штрафных санкций и предусмотреть индивидуальные условия, согласованные кредитором и заемщиком (). Другими словами, реструктуризация предполагает заключение между банком и заемщиком соглашения, по которому изменяются первоначальные условия кредитного договора.

Процедура реструктуризации кредитного долга не является обязательной для банка и ни в каких нормативных актах не закреплена. Поэтому финансовое учреждение имеет право отказать заемщику, обратившемуся с подобной просьбой. По словам Натальи Колбасиной, практически все крупные банки в России идут навстречу своим клиентам, оказавшимся в трудной жизненной ситуации. Однако реструктуризация – это временная мера, поэтому при заключении договора на реструктуризацию стоит учесть, что банк в случае просрочки погашения кредита по новым условиям имеет право отменить, например, “платежные каникулы” и потребовать от клиента возврата всей суммы задолженности полностью.

Для того, чтобы произвести реструктуризацию задолженности, заемщику необходимо представить в банк заявку и документы, подтверждающие, что заявитель оказался в сложной финансовой ситуации. Например, при потере места работы необходимо предоставить документ о постановке на учет в органах службы занятости населения или копию трудовой книжки с указанием основания увольнения (например, по инициативе работодателя в результате сокращения), при длительной болезни – справку о болезни, при ухудшении финансового положения на работе – , подтверждающую снижение заработной платы и т. д

“При рассмотрении заявки банк обращает внимание на причины, не позволяющие заемщику платить по кредиту (резкое сокращение доходов, увольнение по инициативе работодателя (ликвидация организации и т. д.), подтвержденные документами. Кроме того, важным условием для вынесения положительного решения является отсутствие в прошлом факта реструктуризации либо рефинансирования кредита”, – отметила Наталья Колбасина

Срок рассмотрения заявки обычно не превышает 5 рабочих дней. Достигнутое с банком соглашение оформляется договором, в котором прописывается схема реструктуризации. Однако не стоит забывать, что кредитное учреждение оставляет за собой право в принятии как положительного, так и отрицательного решения. “В случае отказа банка в реструктуризации есть смысл попросить предоставить отказ в письменной форме с указанием причины. Это может помочь в судебном процессе. Для суда официальный отказ банка – доказательство вашего желания найти компромисс с банком”, – предполагает эксперт

Кроме того, важным условием для вынесения положительного решения является отсутствие в прошлом факта реструктуризации либо рефинансирования кредита”, – отметила Наталья Колбасина. Срок рассмотрения заявки обычно не превышает 5 рабочих дней. Достигнутое с банком соглашение оформляется договором, в котором прописывается схема реструктуризации. Однако не стоит забывать, что кредитное учреждение оставляет за собой право в принятии как положительного, так и отрицательного решения. “В случае отказа банка в реструктуризации есть смысл попросить предоставить отказ в письменной форме с указанием причины. Это может помочь в судебном процессе. Для суда официальный отказ банка – доказательство вашего желания найти компромисс с банком”, – предполагает эксперт.

4

Заключение

- ТК РФ Статья 77. Общие основания прекращения трудового договора

- ТК РФ Статья 80. Расторжение трудового договора по инициативе работника (по собственному желанию)

- ТК РФ Статья 81. Расторжение трудового договора по инициативе работодателя

- ТК РФ Статья 179. Преимущественное право на оставление на работе при сокращении численности или штата работников

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 – Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 – Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 – По России, звонок бесплатный

Распечатать