Как это работает

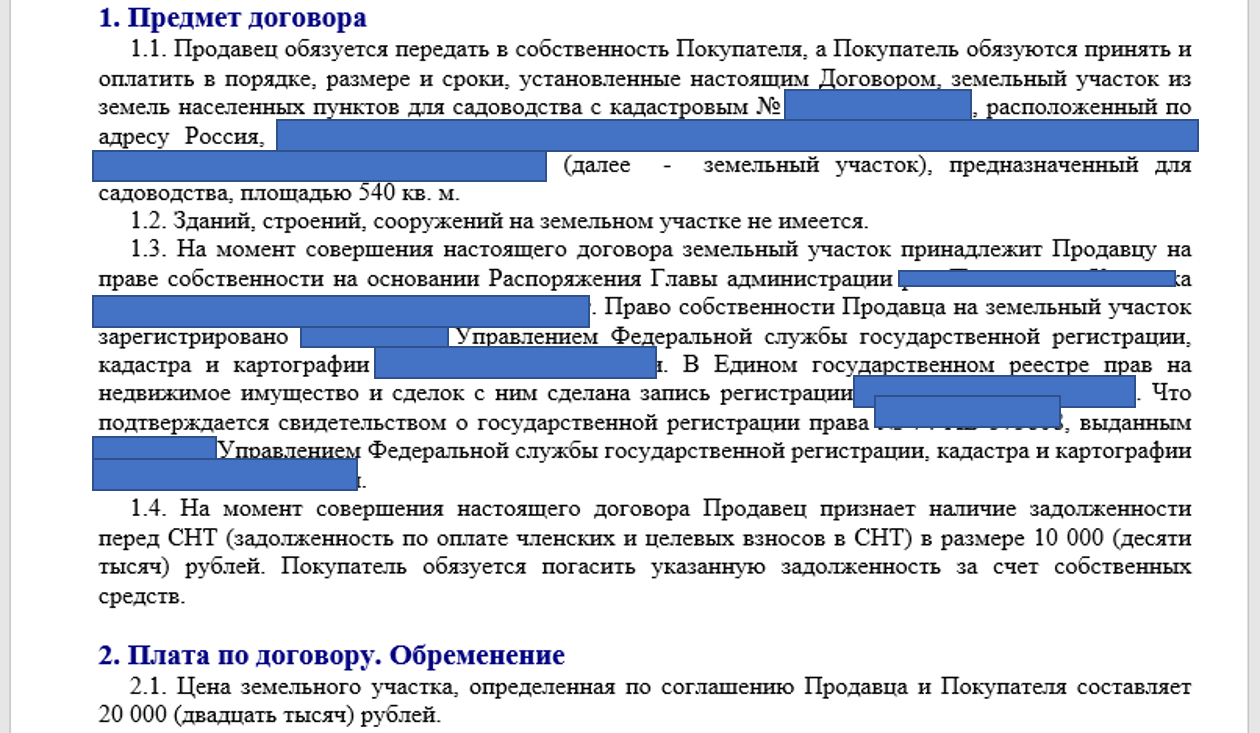

Обычно бридж-кредит оформляется сроком до двух лет. Как правило, в качестве обеспечения используется ипотека земельного участка, залог 100% долей в уставном капитале заемщика и поручительство бенефициаров. За 24 месяца застройщик должен оформить все необходимые документы, получить разрешение на строительство и проектное финансирование. Возврат бриджа, как правило, осуществляется с помощью проектного финансирования.

Здесь очень важно понимать, что при выдаче бридж-кредита банк не покрывает все ваши расходы: на практике, кредитор редко дает более 70% от стоимости земельного участка и пользуется нормативом LTV, который не должен быть ниже условного значения

- Например, если рыночная стоимость заложенной земли — 10 млн, то максимальный кредит, который даст банк в этом случае — 7 млн. Многое зависит от региона: если Москва и Санкт-Петербург все-таки могут рассчитывать на 70%, то регионы обычно довольствуются 50%. Это своеобразная страховка для банка: традиционно считается, что региональные проекты менее маржинальны, а значит, вхождение в них более рискованно.

- LTV (Loan-to-Value Ratio) — это коэффициент «кредит/залог», то есть отношение суммы запрашиваемого кредита к стоимости имущества, предоставляемого заемщиком в залог. Если, по расчетам банка, у застройщика этот показатель ниже 1,25, считается, что заемщик имеет не слишком устойчивую позицию. А значит, на бридж-кредит рассчитывать не приходится. Конечно, решение об уровне устойчивости — самое противоречивое во всей процедуре. Банк проводит собственную экспертизу, а единственный способ повлиять на ее результаты — предоставить исчерпывающий пакет документов.

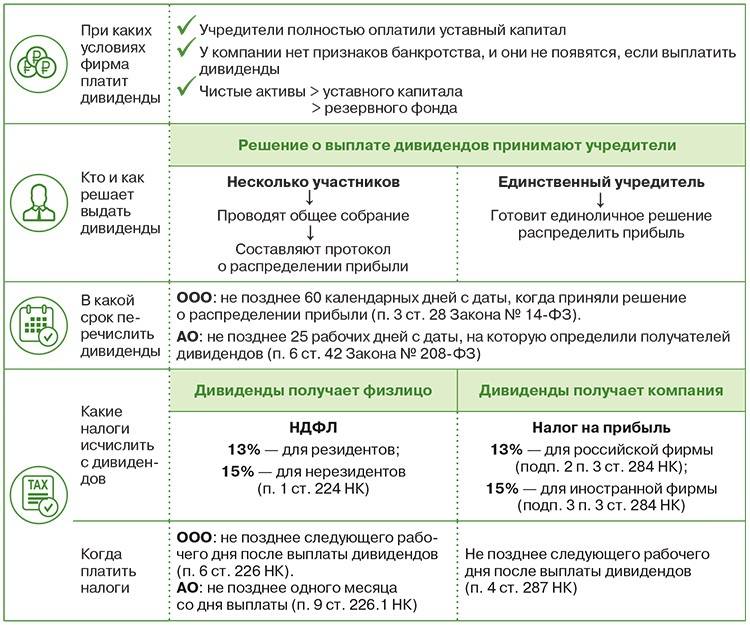

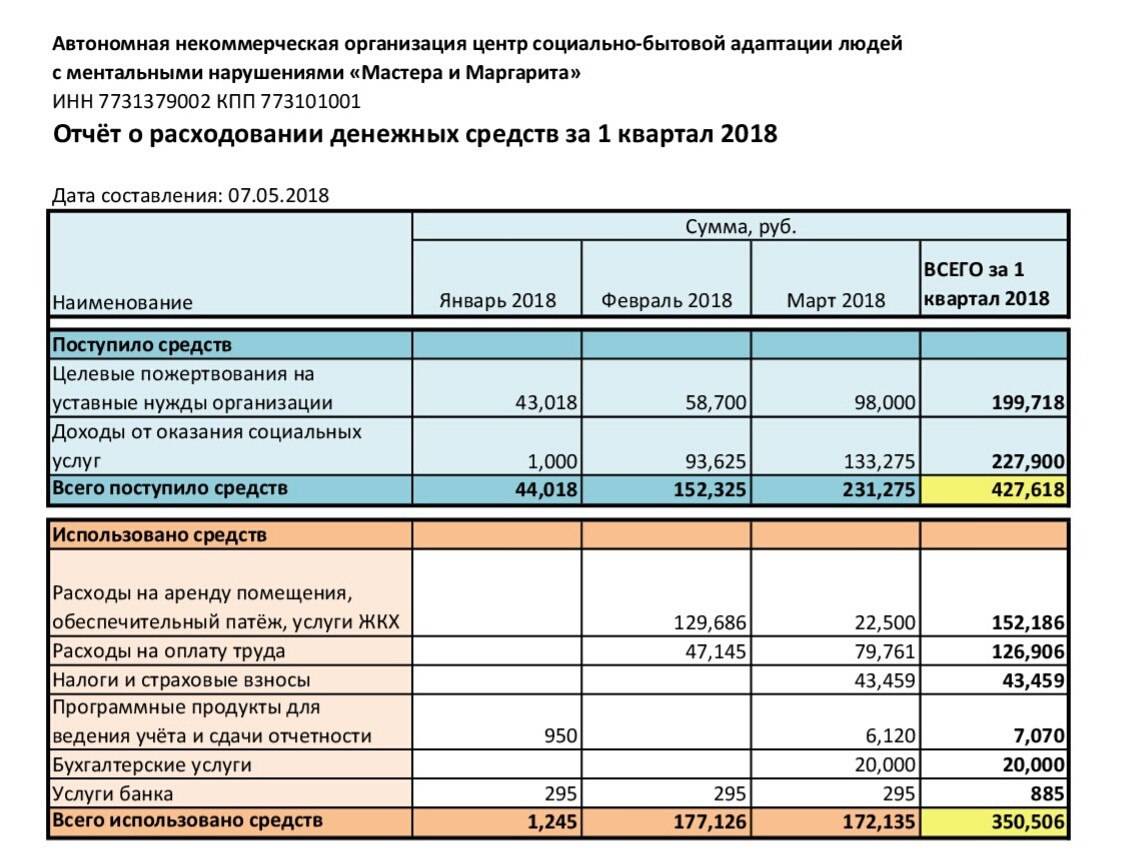

Дивиденды и нераспределенная прибыль

Дивиденды могут быть распределены в денежной или акционной форме. Обе формы распределения уменьшают нераспределенную прибыль. Выплата дивидендов наличными приводит к оттоку денежных средств и отражается в бухгалтерских книгах и счетах как чистое уменьшение. Когда компания теряет право собственности на свои ликвидные активы в виде денежных дивидендов, она снижает стоимость активов компании в балансе, тем самым влияя на доход от капитала.

С другой стороны, хотя дивиденды по акциям не приводят к оттоку денежных средств, выплаты по акциям переводят часть нераспределенной прибыли в обыкновенные акции. Например, если компания выплачивает одну акцию в качестве дивиденда за каждую акцию, принадлежащую инвесторам, цена за акцию снизится до половины, потому что количество акций существенно удвоится. Поскольку компания не создала никакой реальной стоимости, просто объявив дивиденды по акциям, рыночная цена за акцию корректируется в соответствии с пропорцией дивидендов по акциям.

Хотя увеличение количества акций может не повлиять на баланс компании, поскольку рыночная цена автоматически корректируется, оно снижает оценку стоимости одной акции, что отражается в счетах движения капитала, тем самым влияя на RE.

Компания, ориентированная на рост, может вообще не выплачивать дивиденды или платить очень небольшие суммы, поскольку она может предпочесть использовать нераспределенную прибыль для финансирования таких мероприятий, как исследования и разработки, маркетинг, требования к оборотному капиталу, капитальные затраты и приобретения, чтобы добиться дополнительного роста. . Такие компании имеют высокие показатели ВЭ на протяжении многих лет. У созревающей компании может не быть много вариантов или проектов с высокой доходностью для использования излишков денежных средств, и она может предпочесть выплату дивидендов. У таких компаний низкий RE.

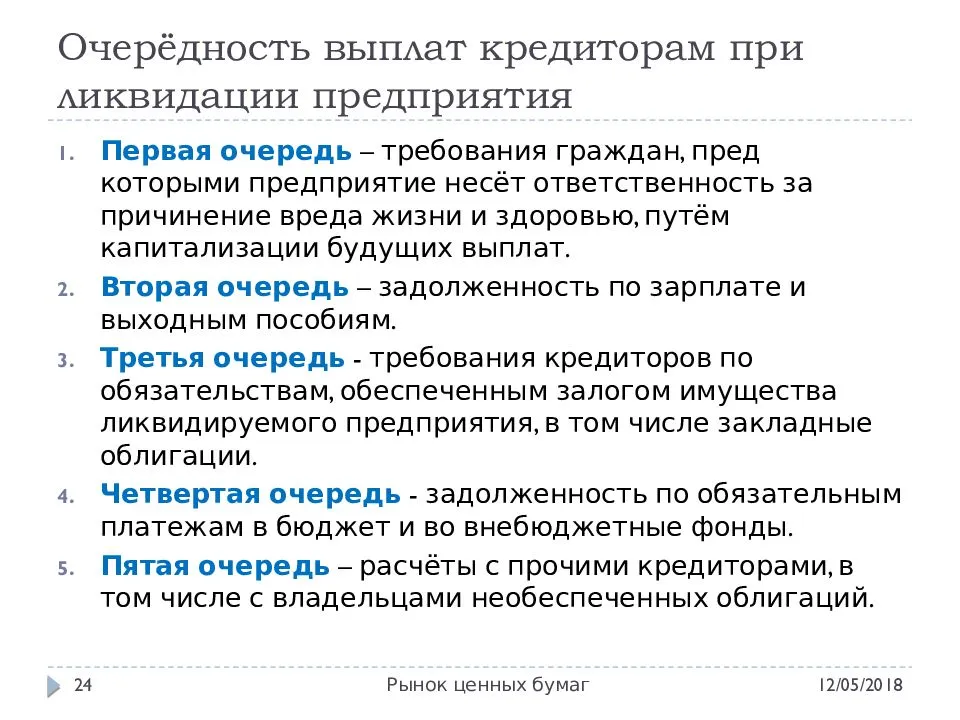

Можно ли повлиять на очередность

Повлиять на отнесение требований к определенной категории нельзя. В документах будет сразу видна суть обязательства, возникшего у должника. Например, если по исполнительному листу подтверждается долг по кредиту, его никак нельзя отнести к выплатам по возмещению вреда или по алиментам.

Считаете, что управляющий нарушает очередность выплаты долга?

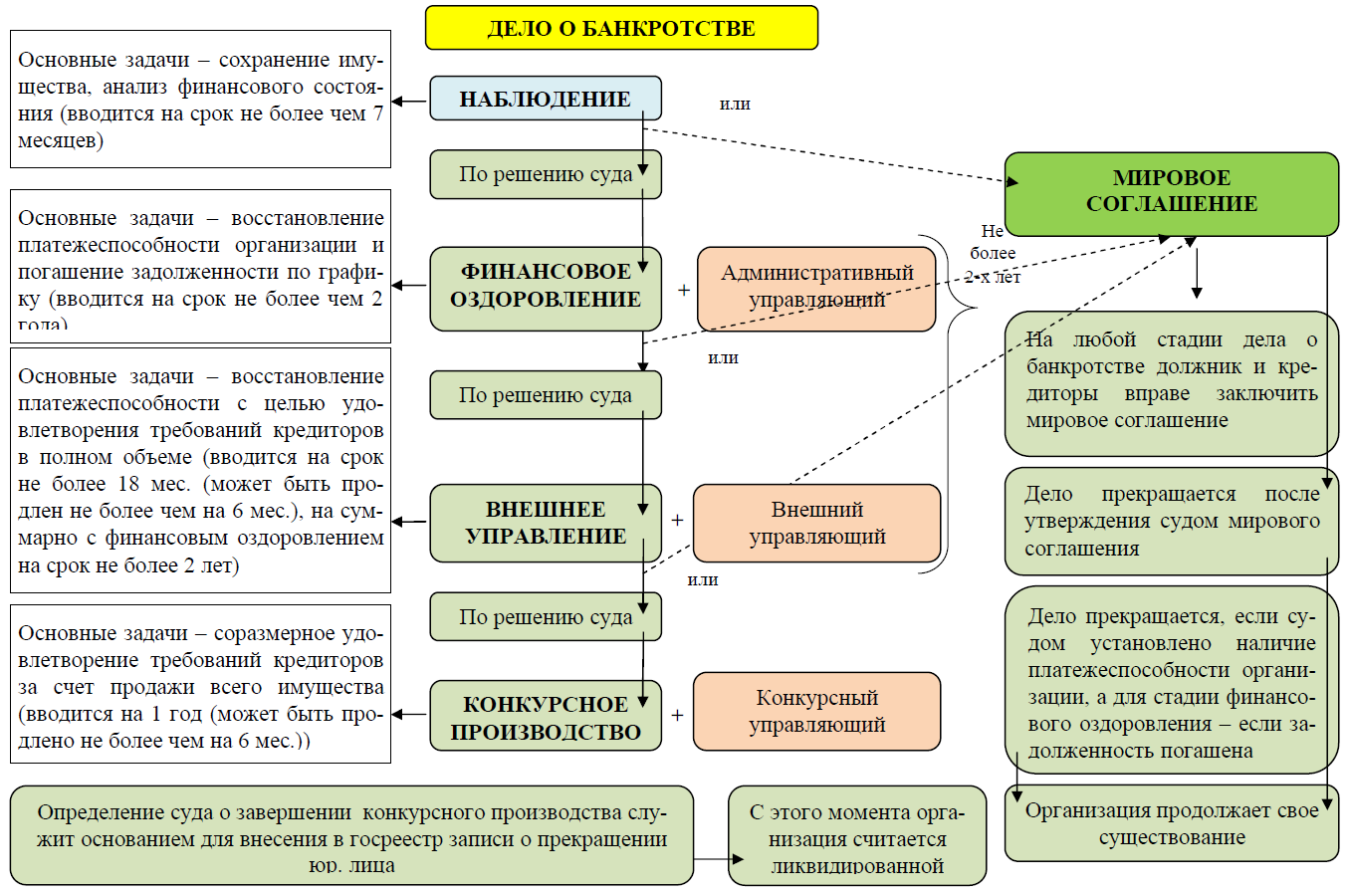

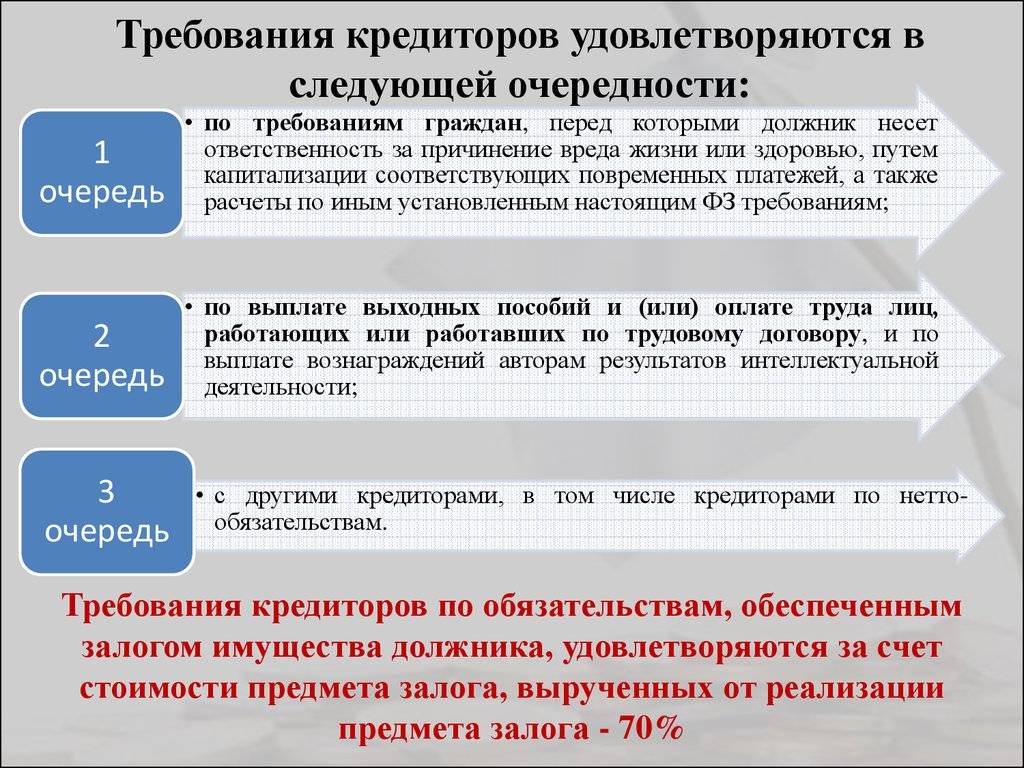

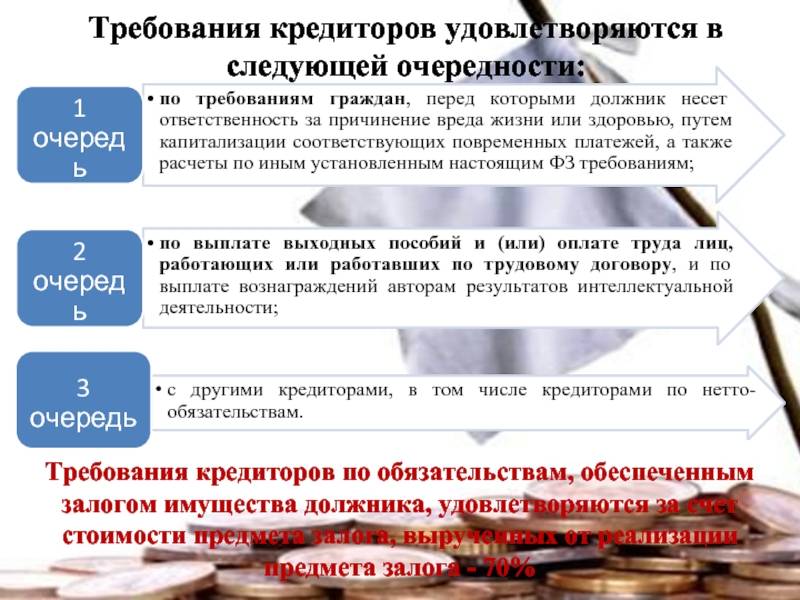

При банкротстве очередность определяется отдельно для текущих платежей и обязательств, возникших до возбуждения дела

Текущие платежи делятся на пять очередей, погашаются в приоритетном порядке. Требования, возникшие до банкротства, делятся на три очереди, погашаются после расчета по текущим платежам.

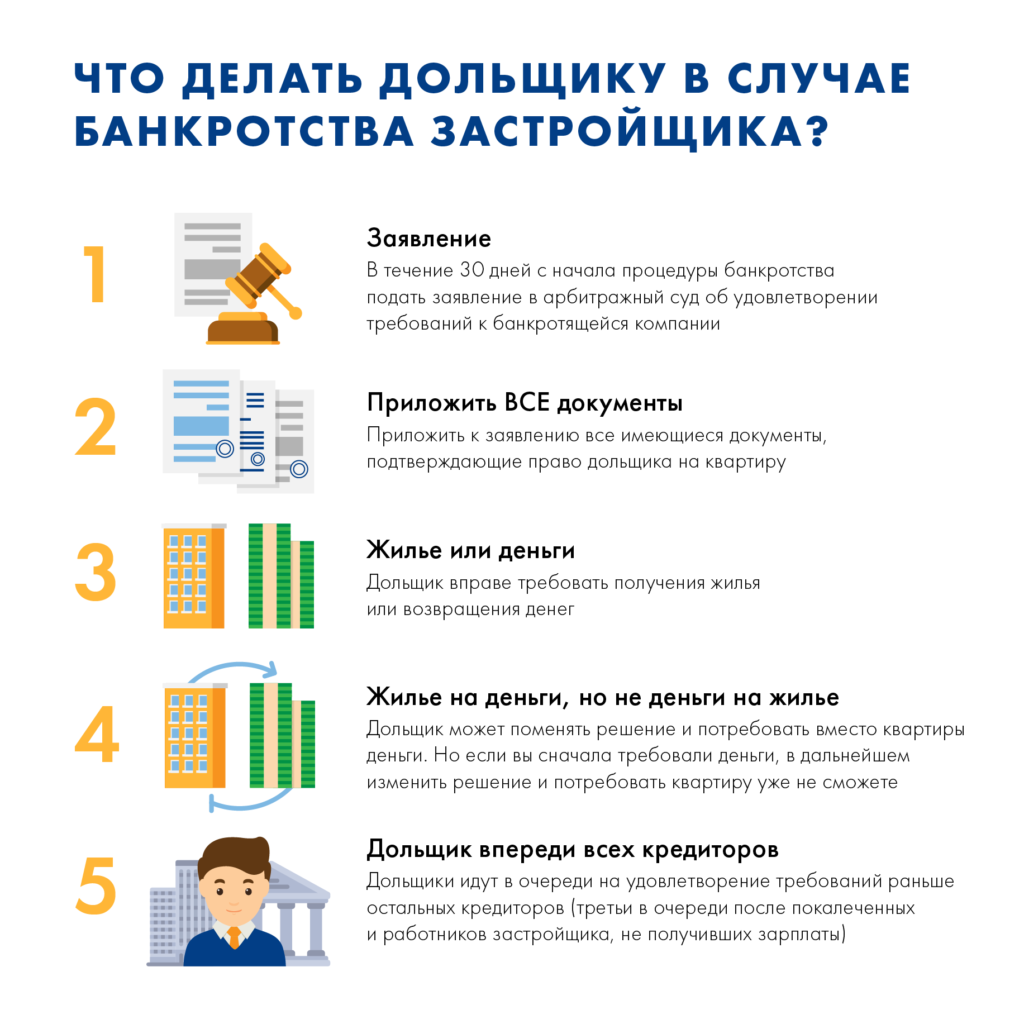

Кого считают застройщиками при банкротстве?

При нормальных обстоятельствах застройщиками считаются те компании, которые строят жилье по договорам долевого участия и соответствуют требованиям 214-ФЗ. Для целей банкротства к категории застройщиков относят любые юридические лица и индивидуальных предпринимателей, которые привлекали деньги (имущество) участников строительства и обязались передать в собственность квартиру / комнату в многоквартирном доме либо часть жилого дома блокированной постройки

При этом важно, чтобы на момент получения денег от участников строительства жилье еще не было введено в эксплуатацию. По специальной процедуре для застройщиков могут банкротить в том числе жилищно-строительные кооперативы

Что такое процедура реализации при банкротстве?

Процедура признания человека банкротом предполагает несколько возможностей расплатиться с кредиторами: реструктуризация долгов гражданина, заключения мирового соглашения с кредиторами или реализация имущества.

В большинстве случаев к должникам применяется именно последнее

Поэтому важно разобраться, что это значит, какие особенности данной процедуры предусматривает закон.. Понятие реализации имущества введено Федеральным законом от 29.06.2015 N 154-ФЗ, который является дополнением к Федеральному закону от 26.10.2002 N 127-ФЗ (ред

от 31.07.2020) “О несостоятельности (банкротстве)” и сохраняется в текущей редакции. Статья 2 этого документа характеризует эту процедуру так: «Реализация имущества гражданина — реабилитационная процедура, применяемая в деле о банкротстве к признанному банкротом гражданину в целях соразмерного удовлетворения требований кредиторов и освобождения гражданина от долгов»

Понятие реализации имущества введено Федеральным законом от 29.06.2015 N 154-ФЗ, который является дополнением к Федеральному закону от 26.10.2002 N 127-ФЗ (ред. от 31.07.2020) “О несостоятельности (банкротстве)” и сохраняется в текущей редакции. Статья 2 этого документа характеризует эту процедуру так: «Реализация имущества гражданина — реабилитационная процедура, применяемая в деле о банкротстве к признанному банкротом гражданину в целях соразмерного удовлетворения требований кредиторов и освобождения гражданина от долгов»

Если говорить простыми словами, то это продажа имущества должника с публичных торгов и погашение долга за счет вырученных средств.

Конечно процедура весьма нежелательна для самого должника, а его главной целью является списание долгов и освобождение от исполнения обязательств перед кредиторами. Давайте разберемся как этого можно достичь? Прежде всего нужно разобраться какое имущество может подпадать под реализацию.

Что теперь делать должникам: как на них повлияет мораторий

Если вы уже признаны банкротом, сделать ничего не получится. Исполнительные производства приостановят, но не аннулируют. Имуществом можно продолжать пользоваться полгода, пока действует мораторий, потом его продадут в счет долгов.

Если вы еще не признаны банкротом, примите антикризисные меры: попробуйте договориться с кредиторами, реструктурировать долги. В крайнем случае можно попробовать продать бизнес или другие активы, чтобы не попасть в долговую яму.

Управляющий партнер юридической группы «Авидос» Владимир Данильченко предлагает три варианта действий:

Руководитель департамента взыскания ФК «Содружество» Илья Афанасьев говорит, что есть только два пути: попробовать договориться или самому пойти на банкротство. Он рассказал о процедуре чуть подробнее:

Юрист компании «Витакон» дополнительно предложил варианты решений для физических лиц:

Эскроу-счет в долевом строительстве

С 1.07.2019 все компании-застройщики, которые ранее продавали квартиры в еще недостроенном доме (долевое строительство), обязаны делать это через эскроу-счета. Причины введения поправок в закон понятны. Последние годы по всей стране прокатились массовые протесты обманутых дольщиков. Люди потеряли деньги, так и не получив жилье. Застройщики разорились, стройки заморожены. Многие из покупателей взяли ипотеку и продолжают ее выплачивать.

Чтобы снизить риски и обезопасить дольщиков, были приняты поправки в закон о долевом строительстве. Как он будет работать, покажет время. Пока говорить рано. Эксперты опасаются, что вырастут цены на жилье. Причины просты. Строительные компании потеряют доступ к деньгам дольщиков, поэтому вынуждены будут строить на свои или привлекать заемные средства. А это проценты, которые, скорее всего, переложат на плечи конечного потребителя, т. е. покупателей недвижимости.

В случае использования эскроу-счетов при долевом строительстве участниками договора будут:

- Застройщик (юридическое лицо) – компания, которая получила разрешение на строительство жилого дома.

- Покупатель – физическое или юрлицо, которое подписало ДДУ и полностью или по частям вносит деньги в счет его оплаты.

- Банк – организация, которая входит в специальный реестр Центробанка и получила право открывать эскроу-счета для долевого строительства.

С помощью условного депонирования удастся избежать случаев, когда строители:

- использовали полученные от покупателей квартир деньги по одному объекту для достройки других домов;

- закрывали свои дыры в бюджете, гасили кредиты и пр.;

- проводили сомнительные операции, никак не связанные со строительством дома.

Особенности эскроу-счета по ДДУ:

- банк-агент для открытия счета выбирает застройщик, а не покупатель;

- деньги больше не будут напрямую поступать строительной компании, только уполномоченному банку на специальный счет;

- деятельность застройщика становится более прозрачной (все денежные операции контролируются Центробанком);

- компании обязаны раскрывать информацию обо всех лицах, которые влияют на их решения (бенефициары), а те, в свою очередь, будут отвечать перед дольщиками имущества;

- деньги со счета застройщику переведут, когда он сдаст дом и выдаст ключи хотя бы по одной квартире.

Информация о застройщиках (контакты, реквизиты, учредители и бенефициары, ежеквартальная бухгалтерская отчетность) и объектах строительства (проектные декларации) для физических лиц теперь доступна на едином интернет-портале “наш.дом.рф”.

Способы минимизировать риски

Инвестиции в строительстве подвергаются различным видам рисков, вовремя сделанная оценка рискованного вклада, анализ финансовых инструментов помогают наладить оптимальное соотношение между рисками и доходной частью проекта. Для минимизации рисков применяются различные методы, например, инвестирование в зарубежные активы, понижение объема кредитных средств, предназначенных для вклада.

Для уменьшения риска упущенной выгоды тщательно контролируется и проверяется смета на строительство, акции страхуются контрактами фьючерсного типа. Риск снижения ликвидности акций уменьшается при использовании наиболее проверенных акций с высокой ликвидностью известных компаний. Операционные риски уменьшаются при тщательном выборе профессионального исполнителя.

Как застройщики обходят требование об эскроу-счетах?

С 1 июля 2019 года стали обязательны эскроу-счета, но если у застройщика уже были проекты, он мог работать по старой схеме. Для этого нужно было соблюсти два условия:

- продать 10% квартир;

- построить объект на 30%.

И в июле прошлого года застройщики массово продавали квартиры дочерним компаниям и искусственно подогревали спрос, чтобы соответствовать первому критерию. Затем дочерние компании, а иногда и сотрудники, перепродавали квартиры по договору переуступки — это законом не запрещено.

Еще одним вариантом обхода эскроу-счетов может стать краудфандинг — сбор денег через инвестиционные площадки. Идея такая: люди или компании скидываются понемногу для достижения какой-либо цели, которая не противоречит закону. Это может быть разработка компьютерной игры, открытие ресторана для котов или строительство дома.

Теоретически краундафинг могут использовать застройщики, у которых есть идеи и опыт, а денег нет. Этим способом могут злоупотреблять и крупные компании с деньгами, чтобы не работать с эскроу-счетами, но вряд ли краундафинг на многоквартирные дома станет массовым явлением — слишком высокие риски.

Если у вас тоже есть вопросы по эскроу-счетам, задавайте в комментариях, постараемся ответить.

Квартира не всегда дорого

Группа «Самолет» строит квартиры за нормальные деньги, а покупать их можно в рассрочку и в ипотеку. Так что ставим финансовую цель и берем курс на квартиру. Уи!

Посмотреть, что там есть

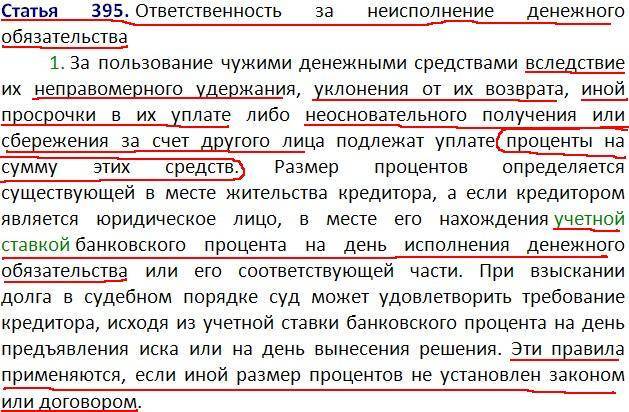

Последствия нарушения моратория

Если компания решит выплатить дивиденды и при этом заранее не откажется от моратория, для нее возможны негативные последствия — гражданско-правовые и налоговые.

В общем виде гражданско-правовые последствия для многих организаций не являются критическими. Согласно Информационному письму Президиума ВАС от 14.04.2009 г. № 129 решение о распределении прибыли, которое принято с нарушением порядка, определенного Законом о банкротстве, считается оспоримым, а не ничтожным. Соответственно, оно остается действующим до тех пор, пока судебные органы не признают обратное (п. 1 с. 166 ГК).

Обратиться в судебные органы может ограниченный круг лиц — сторона сделки или иное лицо, когда выплата нарушает его права и интересы (п. 2 ст. 166 ГК). Получается, если выплата дивидендов не приводит организацию в предбанкротное состояние и таким методом не затрагивает права контрагентов, то подать иск о признании решения о выплате дивидендов недействительным просто некому.

Соответственно, с гражданско-правовой стороны такое решение о выплате дивидендов, которое принято в нарушение моратория, т.е. без официального отказа от него, изначально является действующим и становится причиной правовых последствий для компании и ее учредителей. Зачастую решение таким и остается, поскольку некому его оспаривать в суде.

Что касается налоговых последствий, то они более серьезные. ИФНС может заинтересоваться тем, чтобы переквалифицировать дивиденды в иной доход. Если получатели — работники организации, то при отказе налоговиков в признании выплат дивидендами может повлечь за собой начисление страхвзносов аналогично выплатам при трудовых отношениях.

Кроме того, могут доначислить НДФЛ. В 2022 году налоговая база по дивидендам рассчитывается отдельно от базы по зарплате и другим доходам (п. 3 ст. 2 Закона от 23.11.2020 г. № 372-ФЗ). Когда налоговая инспекция переквалифицирует дивиденды в оплату труда, появляется вероятность, что с учетом этой суммы база по зарплате будет больше 5 млн. руб. Соответственно на сумму превышения ИФНС может начислить НДФЛ по ставке 15%. Кроме того, в данном случае возможны штрафные санкции за неисполнение обязанностей налогового агента (ст. 123 НК) и за подачу недостоверной информации (ст. 126.1 НК).

Налоговики не обращаются в суд, чтобы переквалифицировать дивиденды в другой доход. Они могут произвести контрольные мероприятия, сформировать акт и принять решение, а в дальнейшем выставить требование (Определение КС от 24.04.2018 г. № 1072-О, п. 77 Постановления Пленума ВС от 23.06.2015 г. № 25). Получается, по организации при нарушении моратория доначисляются суммы по результатам камеральной проверки расчета 6-НДФЛ (в нем дивиденды указываются отдельной строчкой).

Какие требования предъявит банк

Главное требование — проект должен соответствовать 214-ФЗ «Об участии в долевом строительстве». Один из самых важных документов, который должен принести застройщик, — это грамотный градостроительный план земельного участка (ГПЗУ). В нем содержится необходимая для первоначального анализа информация о будущем проекте.

По нашей практике, получить ГПЗУ в регионах значительно легче, чем в Москве и в Санкт-Петербурге. Все остальные документы для крупных игроков рынка являются формальными. Однако мелким и средним застройщикам придется приложить для сбора и таких документов чуть больше усилий.

Каждый большой банк имеет свою строительную экспертизу, в рамках которой делает выводы о маржинальности проекта и рисках участия в нем.

Если после кратного количества попыток получить хоть какое-то финансирование на реализацию проектов, банк все еще отказывает в кредите, у застройщика есть два варианта. Первый — сменить команду, провести апгрейд проекта и попытать удачу вновь. Второй — обратиться к внешней компании-посреднику. Обычно это крупный игрок, который уже имеет опыт общения с банками и может ускорить получение кредита, причем на более выгодных для вас условиях. Так, средства, вложенные в сотрудничество с ним, окупаются, а проект реализуется быстрее и качественнее.

Например, мы в рамках «Скоринг-фабрики» вместе с застройщиком проходим все этапы получения финансирования и при этом берем на себя большинство задач: от подготовки документации до переговоров с банком. Сегодня в нашей копилке есть кейсы по привлечению кредита на миллиард рублей всего за 15 дней.

Unsplash

Unsplash

Инвестирование строительства офисной недвижимости

Финансирование этого вида строительства зависит от прогнозов специалистов на последующие периоды. Инвестиционная компания делает ставки на новые тенденции рынка офисных квадратных метров. Владельцы маленьких и средних строений и центров бизнеса испытывают давление со стороны конкурентов и готовят помещения к продаже, переставая сдавать их в аренду.

После сдачи в эксплуатацию нового строительства почти мгновенно находятся арендаторы и покупатели на офисные площади, особенно если они располагаются в центре города и в бизнес-районах. Удовлетворяя спрос, офисное строительство разворачивается в деловом центре города и в пределах удобной транспортной развязки. Последние тенденции наблюдаются и в строительстве не только центров бизнеса экономкласса, но и престижных центров класса А. Последующие годы удовлетворят самых требовательных арендаторов.

Как избежать субординации

Под субординацию легко попасть, а выбраться из нее практически невозможно, поскольку субординируется само требование, а не кредитор.

Даже если КДЛ уступит независимому кредитору свое право требования к должнику, которое уже было субординировано или только подлежит субординации, то от этого ничего не изменится.

Нельзя передать больше прав, чем имеешь. Уступка требования не может поменять очередность его удовлетворения (п.7 Обзора). Независимый кредитор получит “порочное” требование с пониженной очередностью удовлетворения.

Поэтому цессионариям надо очень чщательно изучать последствия цессии.

В Обзоре указывается лишь на две возможности для КДЛ избежать субординации в результате предоставления должнику компенсационного финансирования в период имущественного кризиса — это либо договориться с мажоритарным кредитором, либо владеть акциями (долей в уставном капитале) должника исключительно в качестве обеспечения возврата финансирования, а не для распределении прибыли должника.

1. Соглашение с мажоритарным кредитором

В п.10 Обзора сказано: “Если предоставление займа лицом, контролирующим должника, в условиях кризиса последнего было обусловлено наличием соглашения займодавца с не связанным с должником мажоритарным кредитором, очередность удовлетворения требования контролирующего лица не понижается при условии, что данным соглашением не были нарушены права и законные интересы миноритарных кредиторов, не участвовавших в этом соглашении”.

Имеется ввиду ситуация, когда КДЛ приходит к мажоритарному кредитору, открыто говорит о наступлении у должника имущественного кризиса и предлагает согласовать план по преодолению этого кризиса, по которому КДЛ предоставляет должнику компенсационное финансирование.

Если мажоритарный кредитор одобрит такое компенсационное финансирование, то даже в случае провала плана спасения должника и наступления банкротства, требование такого КДЛ не будет понижено в очередности.

Главное, чтобы вследствие реализации такого плана положение не участвовавших в соглашении миноритарных кредиторов не ухудшилось по сравнению с тем, как если бы финансирование не предоставлялось, а имущество должника немедленно реализовывалось бы в ликвидационной процедуре.

2. Обеспечительный характер владения акциями (долями)

В п.11 Обзора сказано: “Наличие у кредитора, предоставившего должнику финансирование, права контролировать деятельность последнего для обеспечения возврата этого финансирования не является основанием понижения очередности удовлетворения требования такого кредитора, не преследующего цель участия в распределении прибыли должника”.

Например, независимый кредитор выдает должнику заем, а в качестве обеспечения возврата этого займа КДЛ передает данному независимому кредитору акции должника в залог с правом голоса или в собственность по сделке репо (продажа с правом обратного выкупа).

Такой независимый кредитор формально становится КДЛ, поскольку получает более 50% голосов на собраниях акционеров должника и может его контролировать.

Однако все понимают, что это лишь временное и формальное владение акциями. У такого кредитора нет цели управлять должником и получать от него дивиденды. Его цель — обеспечить возврат займа и получить процентный доход.

Поэтому исходя из принципа “приоритета существа над формой” такой кредитор (если он конечно не пользовался полученными корпоративными правами по собственному усмотрению) остается независимым и его нельзя признавать КДЛ, а значит и нельзя понижать в очередности.

Как исправить нарушение

Исправить нарушение можно постфактум, поскольку отказ от моратория имеет обратную силу. Об этом сказано в п. 4 Постановления Пленума ВС от 24.12.2020 г. № 44 — отказ от моратория вступает в силу с момента опубликования заявления, но преимущества и ограничения к отказавшемуся заявителю не применяются с момента ввода моратория в действие.

Соответственно, во избежание претензий со стороны налоговиков по вопросу дивидендов, которые выплачены в период моратория, требуется подать заявление об отказе от моратория и дождаться внесения соответствующей записи в реестре сведений о банкротстве. Также такое действие можно совершить и в случае, когда ИФНС уже обнаружила «нарушение» и отправила требование заплатить налог. В Законе № 127-ФЗ не имеется никаких ограничений в этой части.

Получается, если выплатить дивиденды в период с 01.04. по 01.10. 2022 года, не подав предварительно заявление об отказе от моратория, у налоговиков могут возникнуть претензии в части доначисления страхвзносов и НДФЛ. Однако когда сразу после получения требования налоговиков передать заявление об отказе от моратория, не потребуется уплачивать недоимку.

Программы для строительства. Обзор решений

С 1 июля будет действовать единый налоговый платеж для юрлиц и ИП

Какое имущество попадает под реализацию?

Все имущество должника, которое было приобретено до или после вынесение решения о реализации составляет конкурсную массу, то есть сумму всего, что будет выставлено на торги. Но статья 446 ГПК РФ предусматривает имущество на которое не может быть наложено взыскание:

единственное жильё, земельный участок на котором оно находится;

предметы быта, домашней обстановки если они не считаются предметами роскоши;

инструменты необходимые для осуществления профессиональной деятельности, мелкий и крупный рогатый скот, другие сельскохозяйственные животные и постройки в которых они содержатся, семена необходимые для посевных работ;

продукты питания и денежные средства в размере не более прожиточного минимума должника и лиц находящихся на его иждивении;

топливо, необходимое для приготовления пищи и отопления жилого помещения;

имущество связанное с организацией быта должника — инвалида;

призы, государственные награды;

Для того, чтобы исключить это имущество из конкурсной массы, необходимо подать ходатайство в Арбитражный суд.

Нужно обратить внимание на то, что имущество находящееся в ипотеке подлежит реализации даже если оно единственное. Даже если жильё или другое имущество находиться в долевой собственности, оно может быть реализовано, а совладельцам выплачивается компенсация в размере стоимости их доли.. Однако, возможно составить ходатайство на то, чтобы оставить имущество подлежащее включению в конкурсную массу, но особо необходимое должнику на сумму до 10.000

В некоторых случаях суммарная стоимость может быть и выше, например если человеку необходимо дорогостоящее лечение.

Однако, возможно составить ходатайство на то, чтобы оставить имущество подлежащее включению в конкурсную массу, но особо необходимое должнику на сумму до 10.000. В некоторых случаях суммарная стоимость может быть и выше, например если человеку необходимо дорогостоящее лечение.

Так у должника остается возможность сохранить самое важное: единственное жильё и средства в размере прожиточного минимума на себя и лиц находящихся на иждивении. Не смотря на это процедура реализации имущества остается крайне не желательной для человека оказавшегося в ситуации долговой ямы

Нужно разобраться когда применяется эта процедура и есть ли возможность ее избежать?

Дополнительные особенности

Переход в новой очереди возможен только после того, как погашены все задолженности перед представителями предыдущей очереди. Если найдена непокрытая задолженность первых очередей, удовлетворение требований кредиторов последующих очередей приостанавливается.

Рассмотрим пример. Банкрот перешел к погашению долга перед коммунальными службами, однако был обнаружен долг по зарплате сотрудникам. Удовлетворение первых требований приостанавливается. Средства направляются на оплату задолженностей по зарплате. Средства могут быть зачислены на расчетный счет кредитора. Альтернативный вариант – передача денег через нотариальный депозит. Обязательства первых четырех очередей погашаются после того, как утвержден ликвидационный баланс. Прочие требования – через месяц после утверждения.

За счет чего погашаются долги? Как правило, обязательства первой очереди покрываются за счет собственных средств организации. Если же собственных средств не хватает, распродается имущество компании. Полученные средства направляются на выплату задолженностей.

Рассмотрим дополнительные правила погашения требований кредиторов:

- Выплаты в иностранной валюте. У фирмы может быть долг в иностранной валюте. В этом случае конвертация будет происходить соответственно текущему курсу ЦБ.

- Приоритетный метод погашения обязательств. Задолженность признается аннулированной тогда, когда на счет кредитора перечисляются средства с р/с банкрота. Средства вносятся через нотариат, находящийся по адресу организации-банкрота. Долги покрываются управляющим или ответственным лицом. При выплатах могут использоваться другие методы. Однако они становятся актуальными только тогда, когда приоритетный способ применять нельзя.

- Соблюдение очередности. Принцип очередности может не применяться только в том случае, если речь идет об имуществе, которое обеспечено залогом.

- Непризнанные требования. Управляющий имеет право не признавать законность претензий кредиторов.

- Дополнение реестра претензий кредиторов. Что делать, если после закрытия реестра поступили новые запросы? Если это претензии со стороны кредиторов первой очереди, они удовлетворяются вне очереди. Если запросы появлялись до того, как были покрыты долги перед кредиторами первой очереди, они удовлетворяются до удовлетворения их претензий.

Если в ходе расследования было установлено, что банкротство было намеренным и инициировано оно руководителем, последний расплачивается по долгам своим имуществом. Если средств руководителя не будет достаточно, они могут взыскано из семейного имущества супругов.

Передача прав на компанию при банкротстве

Главная проблема состоит в том, что согласно п. 3 ст. 64 Закона, органы управления должника не имеют права принимать решений о выходе из состава участников общества, что является существенной проблемой при рейдерском захвате. Если рейдеры добиваются своего, обычно права на юридическое лицо передаются с помощью предварительного соглашения, на основании которого в будущем заключается основной договор. Для создания возможности изменения состава участников обычно используют следующие способы:

- Погашении долгов перед кредиторами в наблюдении;

- Переход от наблюдения к финансовому оздоровлению;

- Утверждение мирового соглашения;

- Переход от конкурсного производства к внешнему управлению.

Во всех приведенных случаях придется оплачивать требования кредиторов, включенных в реестр, но это происходит согласно утвержденному графику или после истечения моратория за счет средств юридического лица, а не инициатора банкротства. Передача прав на фирму не обязательно происходит в форме отчуждения, при дешевых акциях или небольшой стоимости уставного капитала, процедура передачи проводится путем дополнительной эмиссии или принятия в состав участников нового члена. Подобный механизм напрямую прописан в ст. 94 Закона, и широко используется при переходе к внешнему управлению.

Отличительные черты капитального строительства

В связи с характерной деятельностью по производству продукции капитальное строительство имеет ряд отличительных черт от других отраслей:

- строительно-монтажные управления, организации в результате деятельности выдают готовую продукцию в виде неподвижных и закрепленных на определенной территории построек;

- производственные фонды строительной организации в виде активного оборудования, инструментов и приспособлений имеет передвижной характер;

- производственный цикл занимает длительный период, от двух-трех месяцев до нескольких лет;

- глобальные объекты строительства возводятся чаще всего на открытой местности, свежем воздухе, иногда в сложном климате.

1.3. Привлечение КДЛ к субсидиарной ответственности после прекращения производства по делу о банкротстве или завершения конкурсного производства

Многие считают, что привлечь контролирующее должника лицо (далее — КДЛ) к субсидиарной ответственности можно только в процедуре банкротства. Однако это не так.

В соответствии с п.3 ст.61.14 Закона о банкротстве кредитор имеет право на такой иск, если в отношении должника ранее возбуждалось дело о банкротстве, но производство по этому делу было прекращено в связи с отсутствием средств для финансирования процедуры банкротства или было завершено конкурсное производство.

При этом, если истцом является кредитор по текущим обязательствам, то его требование должно подтверждаться решением суда. Если же истцом является конкурсный кредитор, то необходимо, чтобы он заявлял свое требование в деле о банкротстве (детали — в законе).

Данный иск, также как и вышерассмотренный, является деликтным по своей правовой природе. По сути, это групповой косвенный иск в интересах всего сообщества кредиторов (как правило) о возмещении вреда, причиненного КДЛ кредиторам (Определение СКЭС Верховного Суда РФ от 3.07.20 № 305-ЭС19-17007 (2)).

Но в отличие от рядового деликтного иска, указанного в разделе 1.2 настоящей статьи, иск о привлечении КДЛ к субсидиарной ответственности гораздо выгоднее для кредиторов, поскольку для этого иска законодатель предусмотрел специальные презумпции вины ответчика, облегчающие процесс доказывания (п.2 ст.61.11 Закона о банкротстве), особый порядок определения размера ответственности виновного лица, особые правила об исковой давности и т.д.

На основании какого договора можно включаться в реестр?

Арбитражный суд может включить в реестр кредиторов или требований о передаче жилых помещений требование участника строительства на основании следующих документов:

- договор участия в долевом строительстве;

- договор купли-продажи жилого помещения в МКД или жилом доме блокированной застройки;

- предварительный договор участия в долевом строительстве;

- предварительный договор купли-продажи жилого помещения;

- договор займа, по которому обязательства в части возврата суммы займа прекращаются при передаче построенного жилого помещения в МКД в собственность;

- внесение денег / имущества в качестве вклада в складочный капитал товарищества на вере или коммандитного товарищества с последующей передачей в собственность жилого помещения в МКД;

- договор простого товарищества на строительство МКД с последующей передачей жилого помещения в этом доме в собственность;

- вексель для последующей оплаты им жилого помещения в МКД;

- внесение денег в ЖСК в целях участия в строительстве МКД;

- любые другие сделки, при которых деньги / имущество передаются в целях строительства МКД и последующей передачи жилого помещения в таком доме в собственность.

Учтите, что право на включение в реестр кредиторов имеют и те дольщики, кто успел расторгнуть договор с застройщиком, но не получил своих денег, а также дольщики, договоры с которыми были признаны судом недействительными или незаключенными.

Порядок удовлетворения требований кредиторов из разных очередей

После принятия всех требований кредиторов и утверждении реестра, управляющий приступит к реализации конкурсной массы.

Алгоритм действий на этапе конкурсного производства:

- определяется начальная стоимость имущества для торгов;

- по лотам, сформированным управляющим, проводятся торги;

- все средства, вырученные от реализации, поступают в конкурсную массу;

- управляющий осуществляет расчет по каждой из очередей текущих платежей, от первой до пятой (если в какой-либо очереди нет требований, управляющий переходит к следующей);

- после расчета по текущим платежам начинается погашение долгов по обязательствам, возникшим до начала банкротства (принцип тот же самый, от первой к третьей очереди);

- если после указанных расчетов остались средства, делаются выплаты кредиторам вне очереди;

- после завершения конкурсного производства управляющий готовит отчет, передает его в арбитраж;

- судья утверждает отчет, принимает решение о списании долгов, о сохранении за банкротом отдельных обязательств.

Это только общие правила применения очередности при расчетах с кредиторами. Есть множество специальных норм, которые будут применяться в банкротстве. Например, если при реализации имущества должника-организации остались непогашенные долги, кредиторы и управляющие могут требовать субсидиарной ответственности для контролирующих лиц.