Как проходит взыскание задолженности по решению суда

Процедура взыскания, как и обжалование, зависит от размера задолженности по кредиту и серьезности дела. Например, если сумма, которую должен ответчик, небольшая, то выносится судебный приказ, на основании которого взимается долг. Плюсом приказного производства считается оперативное разрешение дела судьей, будь то обжалование или отказ.

При этом истца и ответчика даже не вызывают на рассмотрение. Согласно статье 129 ГПК РФ, после вынесения приказа суда заявитель вправе подать жалобу в течение 10 дней после того, как получит документ на руки.

Второй вариант — подача иска банком на должника по кредиту (статья 321 ГПК РФ). Тут уже стороны вызываются в суд, дают показания и доказывают свою правоту. Обе должны иметь при себе документальные подтверждения своих позиций — условия кредитования и нарушение их. Отмена решения суда и обжалование будет иметь место, только если судья нарушит закон или допустит оплошность при рассмотрении дела.

Обжалование решения суда по кредиту после вступления его в законную силу проводят, если в деле появились новые обстоятельства, неизвестные на первом заседании (статья 392 ГПК РФ). К таким обстоятельствам относят оспаривание в части закона: признание сделки недействительной, подложные доказательства или результаты судебной экспертизы в деле о кредите. В таких случаях дело просто пересматривается.

Простят ли долги по кредитам в 2022 г.

Гендиректор финансового маркетплейса «Сравни» Сергей Леонидов призывает россиян в экстренном порядке закрыть все кредиты. А начинать он рекомендует с самых дорогих обязательств, например с долгов перед МФО.

Все дело в том, что на фоне последних событий неизвестно, каким образом будут действовать банки. Вполне возможно, что стоимость самого кредита вырастет в разы в связи с форс-мажорными обстоятельствами.

Также, Леонидов советует отказаться от покупки валюты, а также от открытия депозитов. Денежные средства можно положить на простой сберегательный или накопительный счет с возможностью снятия финансов в любое время.

Кроме этого, эксперт рекомендует хранить деньги на картах разных банков и платежных систем. Это необходимо для того, что в случае неожиданной блокировки одного пластика, человек мог воспользоваться другим.

Леонидов настаивает на том, чтобы россияне пока не совершали крупных покупок, например не приобретали бытовую технику и электронику. Все дело в том, что цены на такие товары нестабильны и в настоящее время, скорее всего, поднимутся на 20-40%.

Экономическая и политическая ситуация все равно скоро придет в норму, поэтому с такими покупками , без особой необходимости, лучше повременить.

Проценты по кредиту после суда

Многие заемщики по кредиту, не имеющие возможности его выплачивать, считают решение суда чертой, после которой закончатся их мучения. Но это далеко не так

Нужно обращать внимание на требования, которые указаны в исковом заявлении. Банки, как правило, просят взыскать с заемщиков задолженность по кредиту на определенную дату

Суд выносит решение и взыскивает задолженность.

А у банка есть возможность обращаться в суд несколько раз за задолженностью на следующую дату. Поэтому, после решения суда проценты продолжают начисляться, но уже на другой остаток долга.

Проценты не будут начисляться, если в исковом заявлении банк просит расторгнуть с заемщиком кредитный договор. Если суд расторгнет договор, то проценты начисляться после решения суда не будут, тогда сумма долга перестает расти и становится фиксированной. Но такое требование банку не выгодно, поэтому чаще всего проценты продолжают набегать…

Программа «Кредитный карантин» в Альфа-банке

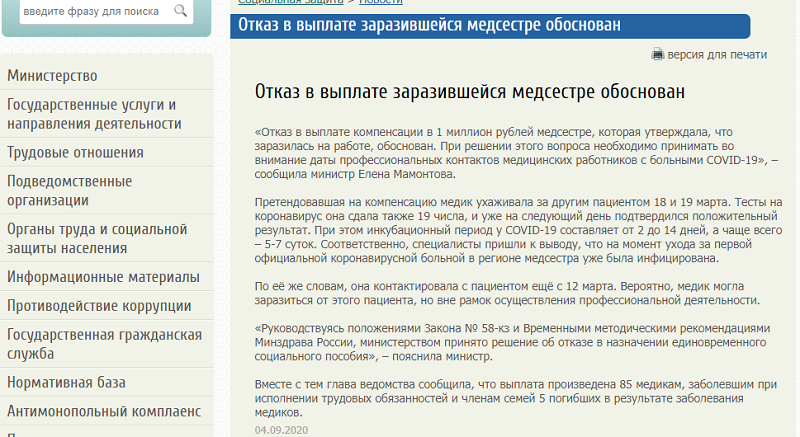

В середине апреля 2020 года Альфа-Банк запустит программу помощи клиентам, которые потеряли возможность вовремя платить по кредиту из-за коронавирусной эпидемии.

Программа дает бесплатную отсрочку по кредитным платежам и действует для частных клиентов, утративших доход или временно потерявших возможность вносить платежи по причинам, связанным с коронавирусной пандемией: заболевание COVID-19, увольнение с работы или утрата побочного дохода, уход в неоплачиваемый отпуск, карантин.

Мы оцениваем не только прямой ущерб от распространения вируса, но и его долгосрочный, более широкий экономический эффект. Поэтому мы действуем на опережение и разрабатываем целый комплекс мер в поддержку наших клиентов. — сказал главный управляющий директор банка Владимир Верхошинский

Клиенты смогут получить отсрочку по кредитным платежам за ипотеку и за кредит наличными на срок от одного до двух месяцев. Также до двух месяцев можно будет не выплачивать задолженность по кредитной карте, но с условием ежемесячного погашения процентов. Для получения отсрочки по кредиту наличными достаточно будет нажать кнопку «Кредитный карантин» в мобильном приложении Альфа-Банка, а в случае ипотеки написать в чат или просто позвонить в контакт-центр банка.

Программа «Кредитный карантин» будет доступна для клиентов, не имеющих просроченных платежей по текущим кредитам.

Новость была опубликована на сайте банка.

Можно ли договориться с банком ?

В том случае, если вас волнует благоприятная кредитная история, портить её не хочется, то гораздо лучше договориться с банком, а не вступать с ним в конфронтацию. Вместе с менеджером из кредитного отдела вы, вполне возможно, найдёте приемлемое для себя решение. Разумный заемщик сперва попытается договориться со своим банком , при этом возможны следующие из вариантов:

- Процесс реструктуризации вашего кредита. Это самый лучший вариант не только для самого заемщика, но также для финансового учреждения. В этом случае происходит переоформление всего кредита на иных условиях, нежели первоначально. Например, может быть продлён срок всего кредитования, снижена процентная ставка.

- Предоставление заёмщику льготы под названием «кредитные каникулы». В этом случае заёмщик платит только проценты, а выплата основного долга откладывается. Тоже неплохой вариант, пока длятся каникулы, можно попробовать найти новую работу.

- Весь объём займа переоформляется на другое финансовое учреждение, которое предлагает заёмщику лучшие и более приемлемые условия.

Произойдет инфляция.

Поднятие ставки ЦБ до 20% отразиться на подъеме инфляции, при этом будет проскальзывать тенденция увеличение стоимости на основные продукты питания. В этом случае высокая стоимость товаров и услуг начнет большую часть дохода, что негативно отразиться на выплате кредитов.

Опять же не стоит уповать на опыт инфляции 90-х годов, да в то время рубль начал обесцениваться, при этом заработные платы не индексировались, в результате чего обесценивался только сам кредит, что позволило большинству граждан досрочно закрыть кредит за счет только одного месячного дохода.

Государство, наученное горьким опытом не допустит повторения ситуации, и на сегодняшний день уже предприняты определенные шаги:

— Центробанк отменил верхнюю границу процентных ставок, и теперь процентная ставка составляет 1% в день = 365% в год;

— Минюст готовит новый закон об индексации долга на уровне инфляции (Долг — это не обязательно задолженность по кредиту. Если у тебя есть действующий кредит, то тебе предложат закрыть его досрочно, в случае отказа остаток по кредиту проиндексируют). В итоге повысят не только ставку по кредиту, но и могут проиндексировать долг в суде.

«Простят долги?»: кому дадут кредитные каникулы в 2022 году и спишут кредиты из-за санкций – свежие новости

Спишут ли россиянам долги и кредиты в марте 2022 году в качестве меры поддержки в условиях кризиса? В сети появилась информация о том, что россиянам планируют простить долги в связи с наложенными на Россию западными санкциями. Надо отметить, что на государственном уровне таких инициатив не принималось. Но отчасти, это правда. Для того, чтобы списать долг, гражданину необходимо трудоустроиться.

Центробанк обратился к банкам и попросил оставить в покое должников

2 марта Центробанк разослал во все кредитные организации рекомендательное письмо с просьбой не выселять граждан, которые имеют задолженность из жилья. Как правило, такие меры необходимы на фоне вводимых Западом санкций против России. Однозначно, сейчас некоторые люди потеряют часть дохода, а другие могут вообще остаться без работы. В связи с этим власти должны поддержать заемщиков, хотя бы таким способом.

По официально информации, Центральный банк РФ рекомендовал МФО, банкам, потребительским, сельскохозяйственным, жилищным кооперативам, приостановить процедуру принудительного выселения должников из их жилья, в отношении которого обращено взыскание.

Ожидается, что рекомендации будут действовать до конца 2022 года. Однако, радоваться не стоит. Рекомендации ЦБ – это совет кредитным организациям, а не прямой приказ, указание или законопроект, ограничивающий действия кредиторов.

Поэтому, если должника в период до 31 декабря 2022 года все равно принудительно выселят из жилья, удивляться не стоит, это право кредитора.

Как вести себя, если с вас требуют кредиты, взятые родственниками?

Каждый заемщик несет за свои долговые обязательства личную ответственность собственным имуществом. Хотя из этого правила есть исключения.

- Если вы владеете на праве совместной собственности имуществом с заемщиком, у которого возник долг по кредиту, то его часть в вашем совместном имуществе может быть обращена на погашение задолженности.

- Если речь идет о квартире, которая является единственным жильем, то можете быть спокойны, вас это не коснется.

- Если у вас есть машина, и вы состоите в браке с заемщиком (принадлежит на праве совместной собственности). Её могут арестовать, продать на торгах, а вашу часть из вырученных денег.

- Также вы можете отвечать за кредиты родственником, если являлись его поручателем по договору кредита.

Чаще всего претензии предъявляются всё равно к заемщику. Если дело зайдет до суда, то вряд ли поручателя принудят выплачивать долг. Это возможно скорее, если он добровольно решит это сделать.

То есть долги ваших родственников могу коснуться вас в двух случаях:

- если у вас с ними есть совместное имущество;

- если вы давали согласие выступать в качестве поручателя.

Если ответчик не согласен с судебным актом

Итак, суд присудил выплатить деньги что делать дальше ответчику? Алгоритм действий, если должник не согласен с принятым решением:

- получить копию судебного акта;

- определить срок для оспаривания;

- подготовить апелляционную жалобу на решение суда (если порядок исковой);

- подготовить заявление об отмене судебного приказа (если порядок приказной);

- сдать жалобу/заявление в канцелярию суда;

- дождаться рассмотрения дела в суде.

Оспаривание судебного приказа

После судебного приказа что дальше делать должнику? Как указывалось выше, если вынесен судебный приказ его можно отменить. Делает это, конечно, сам судья, но на основании поданного гражданином заявления. Ответчику следует сходить в мировой суд, который рассматривал требование кредитора, и получить копию искомого документа. Чтобы не пропустить срок, можно тут же в письменном виде изложить свои претензии.

Заявление на отмену судебного приказа составляется в произвольной форме, можно кратко. Главное — заявить о своем несогласии с присужденной суммой. Если заявление подано в 10-дневный срок, то судебный приказ однозначно должен быть отменен

Если сроки пропущены по какой-важной причине, в заявлении следует указать по какой именно и просить суд восстановить срок

Обжалование решения суда

Что касается судебного решения, то и в этом случае у ответчика есть определенные права, в частности, право апелляционного обжалования. Тут можно особо не торопиться, так как законом установлен довольно длительный срок для оспаривания. Он составляет 30 календарных дней. Юристы, в целях затягивания судебной тяжбы, советуют подать жалобу за несколько дней до истечения срока.

В отличие от заявления об отмене судебного приказа, в жалобе следует подробно изложить причины, по которым ответчик считает принятое решение незаконным и необоснованным

Важно указать в ней номер дела, реквизиты судебного решения, данные истца, ответчика, третьих лиц, если таковые принимали участие в процессе

Жалоба адресуется вышестоящей судебной инстанции. Если дело рассмотрел районный суд, то следующей инстанцией будет областной или краевой суд

Важно иметь в виду, что подача жалобу осуществляется в суд, который первоначально рассмотрел спор. Получив жалобу, суд предложит истцу представить письменные возражения, после чего направит материалы в вышестоящую инстанцию

Конечно, таким путем нужно идти в том случаях, если ответчик категорически не согласен с тем, что написано в судебном решении. Самый распространенный случай, когда должник считает взысканную сумму не соответствующей реальному долгу. Если же особых возражений по существу спора нет, то и смысла подавать жалобу тоже нет.

Мнение юристов о нежелании платить кредит из-за корнавируса

Управляющий партнер московской коллегии адвокатов «Александр Добровинский и партнеры» призывает россиян не игнорировать свои обязательства и не искать лазейки, чтобы избавиться от платежей.

Всегда есть люди, которые из последних сил будут платить. И всегда есть люди, которые будут находить лазейки, чтобы этого не делать, — отмечает Александр Добровинский. – если человек действительно заболел, лишился работы, то это очень серьезное оправдание и ему стоит помочь.

А вот к тем, кто просто ищет оправдание снисхождения быть не может. Финансовые учреждения не должны страдать из-за таких заемщиков.

Другой юрист, Алина Абдрахимова

Дляя того, чтобы не платить кредит во время пандемии, необходима совокупность нескольких факторов. Режим повышенной готовности к ЧС должен быть признан форс-мажором.

3 фактора должны совпасть, чтобы снять с вас ответственность по кредитам:

- Режим, введенный властями в регионе из-за коронавируса, должен быть признан форс-мажором.

- Банк необходимо своевременно уведомить о форс-мажорных обстоятельствах.

- Невозможность оплаты и форс-мажор должны быть связаны друг с другом.

Только в этих случаях банк может пойти клиенту навстречу и дать недолгую отсрочку по платежам.

По мнению Верховного суда, заемщики имеют право дважды использовать кредитные каникулы. Об этом сказано в обзоре ВС по вопросам судебной практики в период коронавирусной инфекции в России.

Верховный суд считает, что один раз каникулы заемщики могут получить по «базовому» закону об ипотечных каникулах, а второй раз по новому закону, который разрешает отсрочить на полгода выплаты по займам в случае снижения доходов на треть.

В обзоре ВС отмечается, что льготные периоды, прописанные в этих двух законах, «при наличии соответствующих условий могут быть предоставлены одному и тому же заемщику в любой последовательности, однако не могут быть установлены одновременно».

Первый, «базовый», закон об ипотечных каникулах действует с 2019 года. Согласно нему, заемщик может получить отсрочку от платежей по кредиту на срок до полугода. Действие закона распространяется на ипотечные договоры с размером кредита не более 15 млн рублей, на основании которых было приобретено единственное жилье. Отсрочку могут получить официальные безработные, инвалиды первой и второй группы, граждане, признанные временно нетрудоспособными на срок более 2 месяцев. Также на каникулы могут претендовать заемщики, чей доход сократился на 30%. Однако есть еще одно условие размер среднемесячных выплат по ипотеке должен превышать 50% от среднемесячного дохода.

Второй закон принят в апреле 2020 года. Он дает право гражданам, чей доход снизился более чем на 30% по сравнению с 2019 годом, на получение кредитных каникул на 6 месяцев. Для ипотечных кредитов изначальная сумма займа не должна превышать 2 млн рублей. Однако для ряда регионов установлен другой лимит: в Москве 4,5 млн рублей; в Московской области, Петербурге и регионах Дальневосточного федерального округа 3 млн рублей. Также этот закон позволяет получить временное освобождение от платежей по потребкредитам (изначальная сумма которых не превышает 250 тыс. рублей) и автокредитам (изначальная сумма которых не превышает 600 тыс. рублей).

Также в обзоре ВС говорится, что заемщик, допустивший просрочку по оплате, может быть освобожден от выплаты пеней и штрафов, если своевременная выплата оказалась невозможной «вследствие чрезвычайных и непредотвратимых при данных условиях обстоятельств, в том числе связанных с установленными ограничительными мерами». Речь может идти, например, о ситуации, когда заемщик не мог воспользоваться системой онлайн-платежей, а также не мог совершать платежи обычным способом.

По материалам: сайт Верховного суда РФ, «Интерфакс».

Новости по теме

Борьба с коронавирусом

Джастин Бибер заразился COVID-19

Королева Великобритании заразилась коронавирусом

В РФ госпитализировали 10 372 человека с коронавирусом

Дарья Донцова не смогла набрать прежний вес после COVID-19

Все новости по теме

Иные последствия неуплаты кредита

Конкретные последствия невыплаты задолженности можно оценить, ознакомившись с судебным решением, а также с договором, на основании которого обязанность по оплате возникает.

Конкретные последствия невыплаты задолженности можно оценить, ознакомившись с судебным решением, а также с договором, на основании которого обязанность по оплате возникает.

Банк вполне может обратиться в суд повторно, если в договоре предусмотрено, что срок действия оканчивается после исполнения обязательства. Если же установлен конкретный срок действия, то по его истечении кредитная организация может взыскать только проценты за пользование чужими денежными средствами (статья 395 ГК РФ).

Если в течение трёх лет банк не подаст исполнительный лист приставам, то долг будет признан безнадёжным и аннулируется. На практике такие случаи также встречаются, чаще уже после передачи долга коллекторам.

Также должник может попытаться рефинансировать задолженность, обратившись в этот или другой банк. Это позволит закрыть старый долг, но откроет новый, в некоторых случаях – на более выгодных условиях. По сути, это не последствие, а, скорее, возможность для заёмщика, которая позволит ему пересмотреть и перенаправить свои долги, выбраться из тяжёлого финансового положения.

Произойдет ликвидация банка.

Тут повторюсь, в случае если твой банк кредитор закрылся, то все финансовые обязательства переходят в «Агентство страхования вкладов», в том числе и прием платежей по кредитам. У них есть право:

— потребовать досрочное закрытие кредита;

— передать кредитные обязательства перед банком другому банку или компании по праву выкупа. При этом условия кредита сохранятся прежними, поменяется только кредитор.

То есть независимо от процесса ликвидации кредит будет продолжать действовать. Оплату ежемесячных платежей с заемщика никто не снимет. И если перестать вносит платежи в данной ситуации то, появится просрочка и будут начисляться неустойки, штрафы, пени.

Варианты действий

Действовать должнику необходимо по обстоятельствам, учитывая размер накопленной задолженности.

Для начала стоит попробовать урегулировать конфликт мирным способом путем заключения соглашения о реструктуризации задолженности. Такой вариант подойдет тем, у кого финансовые трудности имеют временный характер.

Если же банк не отозвал исковое заявление, суд вынес решение в пользу истца, а должник не оспорил его, то к встрече с судебными приставами-исполнителями нужно подготовиться. Второй способ формально является законным и рассчитан на то, что взыскивать с должника будет нечего. Если у заемщика нет официального места работы, счета в банке, иных доходов он не имеет, а имущество не является его собственностью, то судебный пристав-исполнитель вынесет на основании ст. 47 Федерального закона Об исполнительном производстве№ 229-ФЗ от 02.10.2007 г. (далее – Закон № 229-ФЗ) постановление об окончании исполнительного производства по делу в связи с невозможностью взыскания, уведомив об этом обе стороны. Однако если должник перевел имущество на родственников либо близких людей, то такая сделка может быть признана ничтожной – даже после вступления в законную силу решения суда. В этом случае имущество будет взыскано и продано с аукционных торгов, а вырученные средства пойдут на погашение задолженности.

Обратите внимание! Если размер задолженности составляет более 500 тысяч рублей, должник вправе в судебном порядке объявить себя банкротом в соответствии с Федеральным законом «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 г. Для этого ему следует подать заявление в арбитражный суд в течении 30 рабочих дней, прошедших с момента, когда он узнал, что не может больше исполнять взятые обязательства

Для этого ему следует подать заявление в арбитражный суд в течении 30 рабочих дней, прошедших с момента, когда он узнал, что не может больше исполнять взятые обязательства

Для этого ему следует подать заявление в арбитражный суд в течении 30 рабочих дней, прошедших с момента, когда он узнал, что не может больше исполнять взятые обязательства.

Когда должник понимает, что бедственное материальное положение не позволит ему исполнить решение суда, он может обратиться с исковым заявлением в суд о предоставлении отсрочки платежа. Обычно суды идут таким истцам навстречу и удовлетворяют их просьбы, благодаря чему можно избежать ареста имущества, счетов и иных доходов.

Но как всё-таки не платить?

Следует для начала знать, что банки постоянно вынуждены списывать большое количество кредитных долгов, которые вернуть уже не представляется возможным. Такие кредитные договора финансовые учреждения именуют безнадёжными задолженностями.

Фактически заёмщик, кредит которого записали в безнадёжные, не заплатил банку, вопреки всем его усилиям: не помогли ни грозные коллекторы, ни решение суда. Если у гражданина нет ни дохода, ни имущества, сам пристав не может абсолютно ничего поделать.

От кредита можно избавиться только дождавшись списания всей задолженности финансовым учреждением. Должнику придется подготовиться к долгому пути, на него будет давить не только банк, но и коллекторы, а также приставы.

Если иного выхода, чем не платить, действительно нет, следует рассмотреть нижеследующие два варианта.

Что делать, если банк выиграл суд по кредиту

Банки эффективно применяет судебный метод возврата долгов со злостными неплательщиками. После удовлетворения исковых требований кредитора о принудительном взыскании задолженности по кредиту суд направляет в Федеральную службу судебных приставов исполнительный лист, только если выполнены условия, установленные действующим законодательством:

- должник (ответчик) не оспорил в течение установленного законом срока решение суда, следовательно, судебное решение вступило в законную силу;

- в течение 30 дней должник не погасил задолженности по кредиту.

Исполнительный лист получит судебный пристав-исполнитель для принудительного взыскания с должника в счет погашения долга по кредиту имущества, денежных средств и иных доходов.

Тем не менее до вынесения постановления о возбуждении дела об исполнительном производстве и начала процедуры взыскания должник вправе предпринять один из нескольких шагов:

- в течение месяца оспорить решение суда в апелляционном порядке, подав соответствующую жалобу согласно ст. 321 ГПК РФ через суд, принявший решение;

- на любом этапе судебного разбирательства в суде второй инстанции и до момента вынесения апелляционного определения заключить мировое соглашение с банком, составив график погашения задолженности;

- после вынесения решения суда о взыскании долга по кредиту и начисленных процентов обратиться, согласно ст. 434 ГПК РФ, в суд с исковым заявлением о предоставлении рассрочки задолженности по судебному решению. Заявление должно содержать уважительные причины невозможности оплачивать долг по договору кредитования в данный момент, которые необходимо документально подтвердить. В нем также нужно попросить суд предоставить рассрочку платежа и изменить способ и порядок исполнения, для чего лучше приложить график погашения долга по кредиту. Должник может попросить суд предоставить рассрочку на определенный срок и указать размер ежемесячных выплат.

Обратите внимание! Долговое обязательство перед банком исполнить придется, но должник может выбрать для себя при этом наиболее щадящий вариант – ждать судебного пристава-исполнителя для описи имущества либо договориться с банком о рассрочке платежа

На какие уступки заемщикам пойдут банки?

20 марта на сайте Банка России появилась информация о решении реализовать комплекс мер, направленных на поддержку пострадавших от пандемии. Меры эти перечислены в информационном письме ЦБ для кредитных и микрофинансовых организаций3. Им рекомендовано реструктурировать задолженность, т.е. приостанавливать исполнение заемщиком обязательств по договору кредита (займа) или уменьшать размер его платежей, если он предоставил подтверждение о наличии у него коронавирусной инфекции. Реструктуризация может быть проведена, даже если заемщик ранее уже воспользовался правом на льготный период. Кроме того, банкам было рекомендовано не начислять пени и штрафы за просрочку платежа по кредитам (займам).

27 марта Банк России сообщил, что по поручению президента принято решение реализовать дополнительные меры поддержки заемщиков, столкнувшихся с сокращением доходов в результате пандемии. ЦБ рекомендовал кредитным и микрофинансовым организациям оперативно принимать решение об удовлетворении заявлений граждан о реструктуризации долга из-за уменьшения доходов с 1 марта 2020 г.

Ответственность должника

Даже приняв к сведению, что большая часть поданных кредитором исков удовлетворяется судом частично либо им вообще отказывают, потенциальному заемщику нелишним будет ознакомиться с отдельными статьями УК РФ, в частности, со 159 и 177. Именно там идет речь об ответственности неплательщика. Так, перечислены такие моменты, влекущие уголовную ответственность:

- злостное уклонение от кредитора;

- сокрытие места нахождения должника от судебных исполнителей;

- предоставление банку неправдивой информации о себе.

То есть, когда вы собираетесь взять кредит, имея умысел не оплачивать его вообще, вряд ли у вас это получится. Правда, здесь есть один момент. После истечения трех лет с момента вашего последнего контакта с банком, заканчивается срок давности подачи иска в суд. Другими словами, когда вы морально готовы скрываться три года от кредитора и коллекторов, можно рискнуть собственной свободой и деловой репутацией. Ведь такие действия не пройдут без последствий.

Помните, даже небольшая просрочка платежа испортит вашу кредитную историю, а если дело заходит в тупик, вряд ли вы когда-либо еще сможете взять ссуду. Также негативные последствия неизбежны при просьбе суду признать вас банкротом. Это, безусловно, частично решит проблему с кредитом, но сделает вас невыездным и лишит возможности занять должность руководителя на следующие пять лет.

Не стоит забывать, что возможность списания кредитором долга ничтожно мала, а суд потребует довольно много сил и средств

Надеемся, что немного помогли вам разобраться, как не платить за кредит и соблюсти при этом букву закона. Не забывайте, что во время взятия ссуды нужно думать о том, насколько вы окажетесь платежеспособным в будущем, а не настраиваться на просрочки долгов и судебную тяжбу. Ведь даже в случае частичного удовлетворения иска кредитора в суде, вы потеряете ту сумму средств, которую должны были бы оплатить по текущему договору. Поэтому целесообразно соизмерять свои желания и возможности заранее, а не по факту свершившегося события.

Что делать взыскателю, если должник не платит

Со стороны взыскателя тоже есть несколько вариантов действий, если ему не выплачивают долг по исполнительному листу. Прежде всего, взыскатель может контролировать работу пристава, передавать ему информацию о должнике, его месте работы и составе имущества.

Также взыскатель может наказать должника за умышленное уклонение от выплат, подав заявление о привлечении к административной или уголовной ответственности. Подробнее в возможных вариантах действий читайте ниже.

Узнали, что должник по расписке купил новый автомобиль, поэтому планируете его «прижать» через приставов?

Проверка сделок и имущественного положения должника

Чтобы выбить долг, взыскатель может не только направить документы в ФССП, но и предпринять ряд самостоятельных действий. В частности, закон позволяет взыскателю:

- подавать запросы в Росреестр на получение сведений о наличии или отсутствии у должника недвижимости;

- собирать информацию об имущественном положении должника из других открытых и легальных источников;

- оспаривать сделки по распоряжению имуществом, если они нарушили интересы взыскателя.

Оспорить сделку должника взыскатель сможет, если получит сведения и документы о ее совершении. В процессе исполнительного производства получить такие данные намного сложнее, чем при банкротстве.

Но если у взыскателя есть достоверные данные о продаже или дарении имущества после вынесения решения о взыскании долга, он может попробовать ее отменить через суд. На основании решения суда имущество могут вернуть в собственность должника, после чего приставы .

Контроль за работой пристава

Взыскатель вправе контролировать работу пристава. Контроль можно осуществлять следующими способами:

- направлять запросы и получать отчеты о ходе производства (напрямую в ФССП или через госуслуги);

- знакомиться с материала дела, снимать копии с документов;

- требовать от пристава введения розыска неплательщика и его имущества;

- подавать жалобы на решения и бездействия представителя ФССП;

- направлять в ФССП сведения и документы о должнике, его месте работы, составе имущества.

Если пристав объявит розыск, взыскатель может заключить договор с частным детективным агентством. В законе № 229-ФЗ прямо указано, что пристав обязан проверить и использовать в работе информацию, собранную таким способом.

Продажа долга коллекторам

Если все действия, предпринятые приставом, не принести результата, взыскатель может продать (уступить) долг коллекторам. В большинстве случаев такой вариант действий выбирают банки и МФО, так как коллекторы крайне редко заключают договоры на единичный долг. Коллекторские компании выкупают задолженность большими пакетами, так как это повышает эффективность их работы.

Приставы же долги никуда не продают. К них нет таких полномочий и это «не их бизнес».

Чем взыскание пристава отличается от работы коллектора? Закажите звонок специалиста

Банкротство должника

Чаще всего банкротство должника невыгодно для взыскателей, так как это может повлечь освобождение от обязательств и запрет на дальнейшее взыскание. Но если дело дошло до судебного банкротства, взыскатель может заявить свои требования в реестр, участвовать в распределении конкурсной массы, оспаривать сделки должника.

При внесудебном банкротстве у взыскателя не так много вариантов действий. Фактически, он может лишь подавать возражения и требовать передачи дела в арбитражный суд, если докажет наличие у должника имущества.

Привлечение должника к ответственности

Если взыскателю умышленно не оплатили долг по исполнительному листу, то кредитор может требовать привлечения должника к административной или уголовной ответственности. Заявление можно подать приставу, ведущему дело. Взысканные штрафы будут перечислены не взыскателю, а в бюджет. Но сам факт привлечения к ответственности может вынудить должника начать выплаты.

Что конкретно нужно делать

Если у Вас временные финансовые сложности, и вы хотели бы получить временные «послабления» со стороны кредитора (рефинансирование или кредитные каникулы):

- Обратитесь в банки и микрофинансовые организации, где у Вас есть кредиты и займы, и уточните, есть ли у них специальные условия по реструктуризации кредитов (займов) в связи с пандемией коронавируса. Это можно сделать по телефону горячей линии, либо непосредственно в офисах кредиторов (банков, МФО).

- Уточните, подходите ли вы под условия предоставления реструктуризации и какой пакет документов необходим. Зачастую банки требуют документальное подтверждение сокращения уровня дохода. Что затруднительно, если вы работаете не официально.

- Соберите необходимый пакет документов и напишите заявление в 2-х экземплярах на реструктуризацию кредита (займа):

- по форме банка (МФО), если такая имеется;

- в произвольной форме, если у кредитора отсутствуют специальные формы заявления на реструктуризацию кредитов.

- Не забудьте указать и мотивировать причины, по которым Вам необходимы «послабления» со стороны кредитора (потеря работы, падение доходов, временная нетрудоспособность). Приложите документы, подтверждающие факты, изложенные в заявлении на реструктуризацию.

- Заявление о реструктуризации кредита (займа) лучше подать лично через отделение банка (офис МФО). В этом случае попросите сотрудника, принявшего заявление, расписаться на втором экземпляре заявления на реструктуризацию. Кроме своей подписи он должен указать дату получения и свое ФИО. Обязательно уточните сроки рассмотрения заявления. Обычно они составляют до 30 дней. Но в соответствии с рекомендациями Центрального Банка РФ, заявления о реструктуризации в период пандемии многие банки рассматривают в более короткие сроки: 3-10 дней.

- Дождитесь рассмотрения кредитором Вашего заявления. Помните, что у банков и МФО, нет обязанности удовлетворять подобные заявления до тех пор, пока не будет принят закон, «предоставляющий кредитные каникулы в период пандемии короновируса».

yuga.ru

9111.ru

kp.ru

kommersant.ru

dolgam.net

vedomosti.ru

Перспективы банка до суда

До того, как дело попадет в суд, может пройти около года. И пока неплательщик отказывается от выполнения обязательств по договору, финансовая организация может пойти на следующие меры:

- продать долг коллекторскому агентству;

- передать данные в бюро кредитных историй, вследствие чего клиенту больше не выдадут кредит и в других банках;

- позвонить должнику с предложением конструктивного варианта решения проблемы, к примеру, оформления кредитных каникул или рефинансирования.

Если ни один из способов не принесет результата, руководство банка направляет требование на рассмотрение через суд, после чего клиент будет должен выплачивать долговые средства.

В том случае если заемщик не имеет финансовой возможности для расчета, он может подать заявление на признание себя банкротом, предоставляя пакет документов через МФЦ. Если сумма его долга составляет менее 500 тысяч рублей, весь процесс займет несколько месяцев.

Окупаемо, без конкурентов: стоит ли открывать семейный фитнес-клуб

Конкурентно, прибыльно: стоит ли открывать цветочный магазин

Недорого, прибыльно: стоит ли начинать бизнес пончиковой и какие особенности